「主婦でもidecoに加入できるようになって興味があるけど、所得控除がないから意味がなさそう…。始めるメリットはあるのだろうか?」

2017年から加入対象者が会社員から20歳以上60歳未満の国民に広がった個人型確定拠出年金・idecoに、老後の生活資金を貯める手段として興味を持っている主婦の方も多いのではないでしょうか。

でも、idecoの最大のメリットである「掛金の全額所得控除」を主婦は受けられないため節税効果を期待できず、加入する意味があるだろうかと疑問に思いますよね。

結論からいうと、主婦の方でもidecoに加入する意味はあります。なぜなら、idecoには節税効果以外にも次のようなメリットがあるからです。

- 運用によって得られた利益には税金がかからない

- 給付金を受け取るときに税制優遇がある

- 受給年齢になったときに積立金を確実に受け取れる

- 年に1回、掛金を変更できる

- 将来扶養から外れて働いたときには所得控除を受けられる

後述しますが、idecoに加入する主婦(国民年金第3号被保険者)は2018年から2020年までの2年間で2倍以上に増えており、idecoに加入したことで着実に貯蓄できていると感じている人が多くいます。

ただ、idecoは全ての主婦の方に適しているとは限りません。主婦の方は所得控除を受けられないこと以外にも次のようなデメリットがあり、人によっては老後の生活資金を貯めていくのにidecoが向いていないケースもあるからです。

- 毎月管理手数料がかかる

- 受給年齢の60歳になるまで引き出せない

- 投資信託の場合は元本割れのリスクがある

そこでこの記事では、idecoに加入すべきか迷っている主婦の方のために、次の内容を説明していきます。

- idecoに加入している主婦の現状

- idecoに主婦の方が加入するメリットとデメリット

- idecoで老後の生活資金を貯めるのに向いている主婦の方の特徴

- idecoに主婦の方が加入するときの注意点

- idecoを主婦の方が利用するときのおすすめの運用方法

この記事を読めば、idecoに加入することに迷っている主婦の方が、idecoが家庭に合う貯蓄手段かを判断いただけるようになります。idecoに興味がある主婦の方の参考になれば幸いです。

目次

idecoへ加入している主婦は増えている

国民年金基金連合会が実施する個人型確定拠出年金・idecoは、2017年から20歳以上60歳未満の国民が加入できるようになり、それまで加入対象者外であった主婦の方でも始められるようになりました。

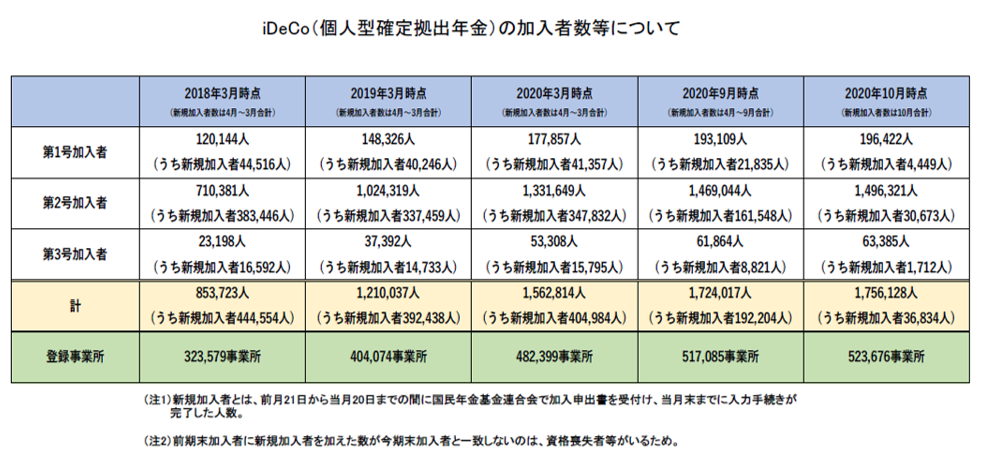

加入対象者が拡大して以来、idecoに加入する人は増えてきています。主婦の方が該当する被扶養配偶者(国民年金第3号被保険者)の場合、2018年3月は約23,200人であるのに対し、2020年10月の時点では約63,000人と2倍以上に増加しているのです。

出典:iDeCo(個人型確定拠出年金)の加入者数等について|イデコ公式サイト

idecoの公式サイトに掲載されている「iDeCo加入者の声 専業主婦(夫)の場合」によると、idecoに加入している主婦の方は「着実に貯蓄が増えている」や「将来に向けての準備ができたと感じる」などと答えており、「加入して良かった」と感じている方は84%にも及んでいます。

「毎月の掛金が全額所得控除される」というのがidecoの最大のメリットであるにも関わらず、なぜ所得税控除を受けられない主婦の方がidecoに加入するのでしょうか?

その理由は、冒頭でもお伝えしたように、idecoには所得税控除以外のメリットも多くあるからです。次の2章で説明しましょう。

idecoへ主婦が加入すると得られるメリット5つ

掛金の全額所得控除以外の、idecoに加入すると得られるメリットは次の5つです。

- 運用によって得られた利益には税金がかからない

- 給付金を受け取るときに税制優遇がある

- 受給年齢になったときに積立金を確実に受け取れる

- 年に1回、掛金を変更できる

- 将来扶養から外れて働いたときには所得控除を受けられる

順に説明していきましょう。

運用によって得られた利益には税金がかからない

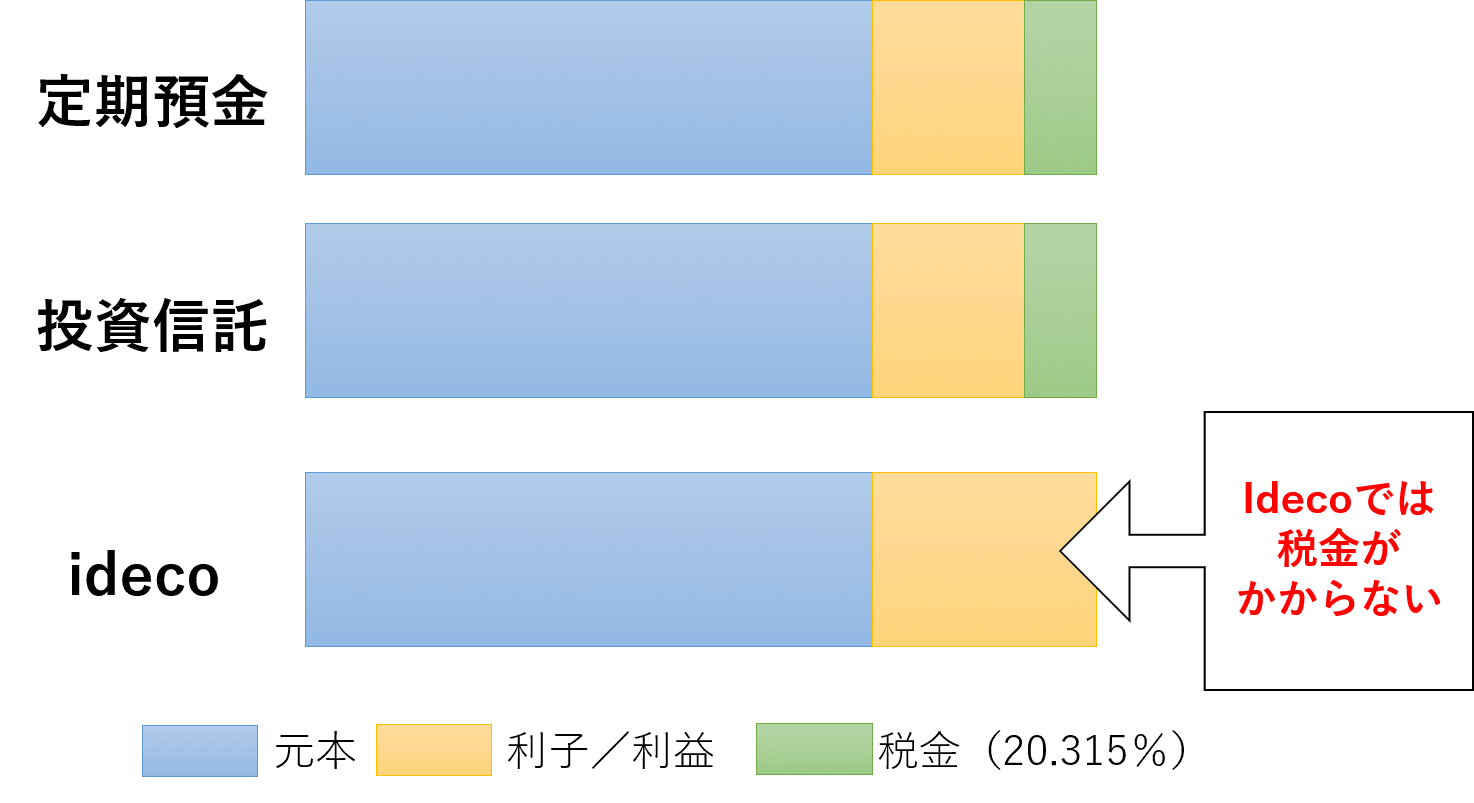

idecoの運用商品には、大きく分けて元本が保証されている定期預金や保険商品といった「元本確保商品」と株式や債券などに投資してお金を増やす「投資信託」の2つがあります。一般的な定期預金には利子、投資信託の利益には20.315%の税金(源泉分離課税)が発生しますが、idecoの場合はその利子や利益には税金がかかりません。

たとえば、一般的な定期預金と投資信託、idecoでそれぞれ同額のお金を積み立てたとします。

定期預金の利子や投資信託の利益はからは税金が徴収されてしまうため、その分手元に残るお金が減ります。一方、idecoの運用益からは税金は徴収されません。同じ額を積み立てても、運用益はそのまま残ることになるのです。

また、非課税となった運用益は再投資されます。idecoの投資信託は、一般的な投資信託と比べるとお金を増やしやすい商品なのです。

たとえば、40歳専業主婦の方がidecoで毎月1万円を受給年齢の60歳まで拠出していくと仮定すると、運用益の非課税額はこのようになります。

| 毎月の掛金 | 1万円 |

|---|---|

| 運用利回り | 3% |

| 投資総額 | 240万円 |

| 運用結果の総額 | 326万8千381円 |

| 20年間の運用益 (運用結果の総額 - 拠出総額) | 86万8千381円 |

| 20年間の運用益に対する非課税額(※) | 17万6千412円 |

※20年間の運用益に対し、源泉分離課税20.315%をかけた金額

参考:iDeCo加入者診断&節税シミュレーション | モーニングスター

上記はあくまでシミュレーションのため、試算結果通りに運用されない場合もあります。しかし、20年間の運用益で約17万円も非課税となる可能性があるのは、大きな節税といえるのではないでしょうか。

給付金を受け取るときに税制優遇がある

idecoの運用益は非課税のため手元にお金が残りやすいものの、60歳になってこれまで積み立ててきた年金資金を受け取るときには税金がたくさん徴収されてしまうのでは?と感じている方もいるかもしれませんね。しかし、idecoには年金資金を受給するときに控除が適用されるため、納める税金が安くなります。

idecoで貯めた年金資金は、「年金」もしくは「一時金」、そして運用金融機関によっては年金と一時金を併用して受け取ることができます。年金として受け取る場合は「公的年金等控除」、一時金として受け取る場合は「退職所得控除」が適用されるのです。

では、idecoで貯めた年金資金はどのくらい控除されるのか、次項で見ていきましょう。

年金として受け取る場合

年金として受け取る場合、受給年齢と公的年金等と合算した収入額によって公的年金等控除額が異なります。

| 公的年金等の収入金額 | 割合 | 控除額 | |

|---|---|---|---|

| 65歳未満 | 60万円以下 | ― | 0円 |

| 60万円超130万円未満 | 100% | 60万円 | |

| 130万円以上410万円未満 | 75% | 27万5千円 | |

| 410万円以上770万円未満 | 85% | 68万5千円 | |

| 770万円以上1,000万円未満 | 95% | 145万5千円 | |

| 1,000万円以上 | ― | 195万5千円 | |

| 65歳以上 | 110万円以下 | ― | 0円 |

| 110万円超330万円未満 | 100% | 110万円 | |

| 330万円以上410万円未満 | 75% | 27万5千円 | |

| 410万円以上770万円未満 | 85% | 68万5千円 | |

| 770万円以上1,000万円未満 | 95% | 145万5千円 | |

| 1,000万円以上 | ― | 195万5千円 |

たとえば、idecoの年金資金を60歳になったら年金として受給し、公的年金等の収入金額が350万円だった場合は、27万5千円控除されます。

一時金として受け取る場合

一時金として受け取る場合は、掛金の拠出期間によって退職所得控除額の計算方法が異なります。

| 掛金の拠出期間 | 控除額 |

|---|---|

| 20年以下 | 40万円 × 掛金の拠出期間 |

| 20年以上 | 800万円 + 70万円 ×(掛金の拠出期間

|

たとえば、idecoで20年間拠出した場合の退職所得控除額は、40万円 × 20 = 800万円です。idecoの年金資産の総額と比べて退職所得控除額を超える場合は、超過分が課税対象となります。

idecoは、受給年齢になるまで積立てきた年金資金を少しでも多く受け取れるような制度が整っているのです。

受給年齢になったときに積立金を確実に受け取れる

ideceで積み立てた年金資金は、受給年齢の60歳になったら引き出せます。毎月一定額の掛金を拠出していけば、受給年齢になったときには確実に年金資金を受け取れるのです。

一般的な定期貯金や投資信託の場合、増やした資産は引き出せてしまいますよね。生活資金が足りなくなった場合やまとまったお金が必要になったときは、積み立てている途中で使うことができてしまい、減った分のお金は再度積み立てていかなければなりません。

一方idecoは、原則として60歳になるまでは引き出せないようになっているため、途中で引き出すことなく、老後の生活に必要な資金を着実に貯めておくことができます。

年に1回、掛金を変更できる

主婦の場合、idecoでは毎月2万3千円を上限として掛金を拠出できます。掛金の額は加入時に設定しますが、年に1回変更することも可能です。

たとえば、毎月5,000円拠出していたけど、夫の収入が上がったためもう少し増やして貯蓄したい場合、年に1回であれば1,000単位で掛金の額を上げられます。反対に、毎月2万円拠出していたけど、子供の進学など生活の変化によって他の出費が多くなった場合は、毎月1万円に下げるといった運用も可能です。

idecoを利用すれば、年金資産の状況や家計を考慮して貯蓄ができるようになります。

将来扶養から外れて働いたときには所得控除を受けられる

今、専業主婦であったり、扶養範囲内で働いていたりしていても、将来子供の手が離れたら扶養から外れて働きたいと考えている方もいるでしょう。

idecoは、国民年金の被保険者の種類(例:専業主婦の「第3号被保険者」や会社員の「第2号被保険者」など)が変わっても引き続き運用でき、将来扶養から外れて働いたときには掛金の全額所得控除を受けられて、節税が可能になります。

掛金の全額所得控除を受けられれば、大きな節税効果を得られます。たとえば、「年収200万円の40歳の主婦」を想定して、節税効果のシミュレーションをしてみると、次のような結果になります。

- 給与所得控除/年…78万円

- 社会保険料控除/年(※1)…28万4千400円

- 基礎控除/年(※2)…38万円

【1年の所得税額】

| idecoに加入した場合 | idecoに加入しない場合 | |

|---|---|---|

| 課税所得(※3) | 43万5千600円 | 55万5千600円 |

| 所得税額 | 2万千780円 | 2万7千780円 |

| 住民税額(※4) | 4万3千560円 | 5万5千560円 |

※1. 年収の14.22%で算出

※2. 一律で38万円として算出

※3. 年収 - 給与所得控除 -社会保険料控除 - 基礎控除として算出

※4. 一律10%で算出

idecoに加入した場合、1年間に所得税と住民税がどのくらい軽減されるかは、

- 所得税…6千円

- 住民税…1万2千円

になるため、1年間で1万8千円の節税効果を期待できます。

今は所得税控除による節税効果は得られなくても、将来、扶養を外れて働く場合は、納める税金も安くなり、老後の生活資金も着実に増やしていくことができるのです。

idecoへ主婦が加入すると受けるデメリット4つ

運用益が非課税になったり、給付金を受け取るときに税制優遇があったりして主婦でもメリットのあるidecoですが、デメリットも併せて理解しておくことが大切です。

idecoには次の4つのデメリットがあるので、ここで説明していきましょう。

- 所得控除を受けられない

- 毎月管理手数料がかかる

- 受給年齢の60歳になるまで引き出せない

- 投資信託の場合は元本割れのリスクがある

所得控除を受けられない

冒頭でも説明した通り、所得税や住民税を支払っていない主婦の方は、掛金の全額所得控除を受けることはできません。所得控除を受けられないと、節税効果は他の職業のideco加入者と比べると小さくなります。

たとえば、年収500万円40歳の会社員の夫(40歳)が、月1万円をidecoを使って積み立てをするとしましょう。同じ条件で妻も積み立てをした場合、次のような運用結果になります。

| 夫 (年収500万円・40歳) ※企業年金なし・扶養家族あり | 妻 (専業主婦・40歳) | |

|---|---|---|

| 毎月の掛金 | 1万円 | 1万円 |

| 課税所得(※1) | 224万9千円 | 0円 |

| 所得税額 | 12万7千400円 | 0円 |

| 住民税額(※2) | 22万4千900円 | 0円 |

| 所得税軽減額/年 | 1万2千円 | 0円 |

| 住民税額軽減額/年 | 1万2千円 | 0円 |

| 税制優遇額/年 | 2万4千円 | 0円 |

※1. 年収 - 給与所得控除 -社会保険料控除 - 基礎控除として算出

※2. 一律10%で算出

会社員である夫が専業主婦である妻と同じ1万円を毎月拠出すると、1年間で2万4千円、60歳まで20年間積み立てると48万円の節税ができることになります。一方、専業主婦の方は所得控除を受けられないため、軽減額は0円です。「所得税を節税して、お金を貯めていきたい」ということであれば、配偶者である夫がidecoに加入した方が良いといえます。

ただ、主婦の方がidecoに加入しても、運用方法によっては上手に貯蓄できます。その運用方法は「6. idecoを主婦が利用するときのおすすめの運用方法」で説明しますので、ご参考ください。

毎月管理手数料がかかる

idecoに加入すると、毎月管理手数料を支払わなければなりません。

idecoを利用すると発生する管理手数料には、idecoを実施する国民年金基金連合会に支払う手数料と運用金融機関に支払う手数料の2種類があり、それぞれの中でも複数の手数料が存在します。複数ある手数料の中で、毎月発生するのが以下の3つです。

| 手数料 | 概要 |

|---|---|

| ①国民年金基金連合会の「加入手数料」 | 掛金を納付するごとに負担する手数料。 |

| ②運用金融機関の「運用管理手数料」 | 運用金融機関が提供するサービスに対する手数料。 |

| ③運用金融機関の「信託銀行の手数料」 | 運用金融機関の事務委託先金融機関(信託銀行)に対する手数料。 |

今は、運用金融機関の運用管理手数料が無料の場合も多いですが、①の国民年金基金連合会の「加入者手数料」と③の運用金融機関の「信託銀行の手数料」は毎月必ず発生します。国民年金基金連合会の「加入者手数料」は月に105円、運用金融機関の「信託銀行の手数料」は月に66円のため、毎月最低でも171円の手数料を支払う必要があります。

毎月171円の手数料は、年間にすると2,052円です。少額に見えるかもしれませんが、掛金の額と運用利回りによっては年間の手数料以下の利益となるリスクがあることは念頭に置きたいところです。

また、やむを得ない事情が発生してidecoでの掛金の拠出を途中で停止した場合、拠出を停止している間も手数料が発生します。収入がなく家計を預かっている専業主婦の方は、毎月の生活費の中からidecoの運用をやりくりすることになるでしょうから、利益が生まれなければ手数料負けするため大きな痛手となるでしょう。

idecoを利用するときは、運用機関の手数料の特徴を考慮することが大切になってきます。

受給年齢の60歳になるまで引き出せない

ideco年金資金は60歳になってから受け取れますが、これは裏を返せば「受給年齢の60歳になるまでは、引き出せない」ということになります。

たとえば子供の進学費用などまとまった大きな資金が必要になっても、idecoの年金資産を引き出して活用するといったことができません。idecoは60歳以降の老後の生活資金を貯めておく制度のため、原則として60歳未満での途中引き出しは行えないのです。

60歳未満であっても「脱退一時金」として貯めたお金を受け取ることが可能なケースもありますが、以下の5つの支給要件を全て満たす必要があり、簡単に受け取ることは難しいといえます。

<支給要件>

※1.の要件は、日本国の国民年金保険料の免除を受けていることが必要であり、外国籍の方が帰国後に国民年金の加入資格がなくなった場合は、これに該当しません。 |

引用元:イデコ加入者・運用指図者の方へ|イデコ手続き関連|個人型確定拠出年金iDeCo【公式】

毎月積み立てたお金を途中で引き出す可能性がある場合は、ideco以外の方法で貯蓄することを検討する必要があるでしょう。

投資信託の場合は元本割れのリスクがある

「2-1. 運用によって得られた利益には税金がかからない」で説明した通り、idecoの運用商品には大きく分けて「元本確保商品」と「投資信託型」があります。

お金を増やせる可能性の高い投資信託を選んだ場合は、元本割れするリスクがあることは注意しておきたいところです。株式といった債券の価格は変動し、運用の成績がマイナスになることもあります。毎月支払った掛金の総額よりも、受け取るときの給付金が低くなってしまうことも考えられます。

投資信託を利用して損をしないようにお金を貯めていくには、

- 複数の運用商品を購入して、分散投資をする

- 定期的に年金資産を見直す

といった対策が必要です。

損を回避する資産運用の考え方については、idecoの公式ページ「資産運用の基礎知識」で詳しく説明されています。idecoに加入する前に、一読することをおすすめします。

idecoでの積み立てに向いているのはこんな主婦の方!

idecoに加入するメリットとデメリットを考慮すると、idecoはこんな主婦の方に向いている貯蓄方法といえます。

- 夫の退職金や年金だけでは老後の生活資金に不安がある

- 貯蓄が苦手

- 将来扶養から外れて働く予定がある

1つずつ説明していきましょう。

夫の退職金や年金だけでは老後の生活資金に不安がある

「夫の退職金や年金だけでは、老後の生活資金に不安がある…」という主婦の方は多いでしょう。

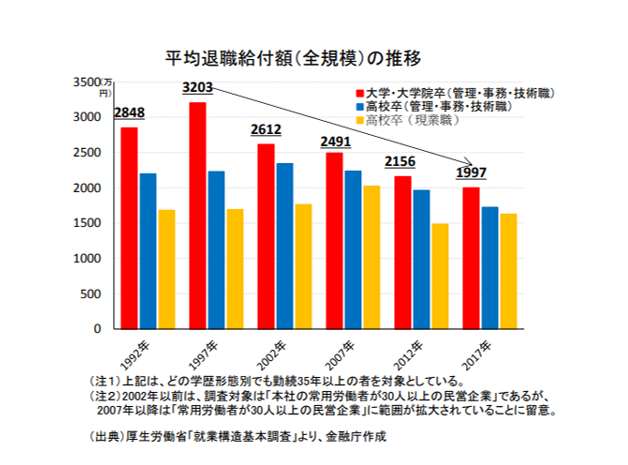

実際、会社員の退職金は減少傾向にあります。退職金の額は企業によって異なりますが、金融庁が令和元年6月に公表した「金融審議会 市場ワーキング・グループ報告書」によると平均で1,700万円~2,000万円ですが、この金額はピーク時の1997年と比べると1,000万円~1,300万円マイナスの金額です。今後の雇用状況によっては、退職金額の減少傾向は続くかもしれません。

出典:金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」令和元年6月3日|金融庁

公的年金についても同様です。厚生労働省年金局が公表している「平成30年度 厚生年金保険・国民年金事業の概況」では、公的年金の平均額は男性が約16万6,000円/月、女性が10万3,000円/月とされていますが、日本は少子高齢化が進んでいるため、受給できる年金額が減るかもしれません。

金融庁が平成31年4月に公表した「人生100年時代における資産形成」によると、配偶者である夫の退職金とidecoのような私的年金の総額が30年間で1,000万円 ~ 2,000万円あれば、65歳以降30年間は月25万円で生活できる試算のようです。

金融庁が公表した退職金+私的年金の総額は試算のため、各家庭において絶対に必要な資産形成額ではありません。しかし、idecoを利用すれば、60歳になるまで毎月一定金額を着実に積み立てできるため、万が一退職金と年金が減ってしまっても、その不足分を補える可能性が高まります。掛金の額にもよりますが数百万~1,000万円の範囲の年金資産をidecoで作ることも可能のため、老後の生活資金を安心して貯めることができるでしょう。

貯蓄が苦手

生活費で余ったら貯金しているはずなのに思うように貯まらなかったり、生活費が足りなくなったら貯金から引き出してしまったりしていませんか?手元にお金があっていつでも使える状況を作っていると、お金は中々貯まりません。

idecoは、そんな貯蓄が苦手な主婦の方におすすめです。idecoで貯めた年金資金は原則として60歳になるまでは引き出せませんが、それは受給年齢までは毎月一定額を確実に貯蓄できることを意味するからです。

また、idecoで拠出する掛金は、指定した金融機関の銀行口座から自動で引き落とされます。「余ったら貯蓄に回す」といった考えをなくし、「掛金を引いた費用で生活する」という上手にお金を貯めていく生活に変えることも可能です。

「でも、生活に苦しくなる場面が訪れたら、どうすればいいの?」と思われるかもしれませんが、idecoでは年に1度であれば掛金の額を変更することも可能なので、家計に合わせて無理のない掛金を設定できるので心配する必要はありません。

貯蓄が苦手な方でも、idecoを利用すれば家計を考慮して、無理のない範囲で着実にお金を貯められるでしょう。

将来扶養から外れて働く予定がある

育児が落ち着いたら扶養から外れて働きたい、もしくは働く予定があるという主婦の方にも、idecoでの貯蓄はおすすめです。

「2-5. 将来扶養から外れて働いたときには所得控除を受けられる」でも説明した通り、扶養から外れて働く場合は、掛金の全額所得控除を受けられ、節税することができます。

また、主婦のときに貯めたidecoの年金資産は、就職先の年金制度に持ち運びして、引き続き運用することもできます(年金制度間でのポータビリティ)。idecoの年金資産を持ち運びできるのは、次の2つの年金制度です。

| 年金制度名 | 概要 |

|---|---|

| ①確定給付企業年金(DB) | 従業員が給付金を受け取ることが約束されている企業年金制度。掛金の拠出から給付までの責任は企業が負う。 |

| ②企業型確定拠出年金(DC) | 企業が掛金を拠出するが、加入者が運用の責任を負う企業年金制度。運用結果によって給付額が変わる。 |

idecoの年金資産を持ち運びするための条件は、以下の通りです。

【確定給付企業年金の場合】

- 就職先に確定給付企業年金制度があること

- 確定給付企業年金の規約に、確定拠出年金の個人資産を受け入れ可能である旨が定められていること

【企業型確定拠出年金の場合】

- idecoの加入者資格を喪失したことを示す「加入者資格喪失届」を、運用金融機関に提出すること

就職先が確定給付企業年金制度を導入している企業の場合は、idecoへの同時加入も認めていることもあります。この場合は、2つの年金制度を活用して資産を作ることも可能です。

idecoに加入することで、主婦のときから行っている掛金の拠出を中断させることなく、節税をしながら老後の生活資金を手厚くすることができます。

idecoに主婦が加入するときの注意点

idecoは主婦でもメリットのある貯蓄方法ですが、加入する前に注意したいことがあります。それは、配偶者である夫の収入によっては、夫がidecoに加入した方が良いケースもあることです。

idecoの最大のメリットは、毎月の掛金が全額所得控除の対象になることです。このため、夫の収入が多ければ、所得控除のメリットを受けて節税効果が大きくなり、手元に多くお金が残りやすくなります。

【年収800万円の夫の控除額&節税額の例】

- 給与所得控除/年…200万円

- 社会保険料控除/年(※1)…113万7千600円

- 基礎控除/年(※2)…38万円

| 夫 (年収800万円・40歳) ※企業年金なし・扶養家族あり | 妻 (専業主婦・40歳) | |

|---|---|---|

| 毎月の掛金 | 1万円 | 1万円 |

| 課税所得(※3) | 436万2千400円 | 0円 |

| 所得税額 | 44万4千980円 | 0円 |

| 住民税額(※4) | 43万6千2340円 | 0円 |

| 所得税軽減額 ※20年の軽減額 | 48万円 | 0円 |

| 住民税額軽減額 ※20年の軽減額 | 24万円 | 0円 |

| 税制優遇額 ※20年の軽減額 | 72万円 | 0円 |

| 投資総額 | 240万円 | 240万円 |

| 運用結果の総額 | 326万8千381円 | 326万8千381円 |

| 20年間の運用益 (運用結果の総額 - 拠出総額) | 86万8千381円 | 86万8千381円 |

| 20年間の運用益に対する非課税額(※5) | 17万6千412円 | 17万6千412円 |

※1. 年収の14.22%で算出

※2. 一律で38万円として算出

※3. 年収 - 給与所得控除 -社会保険料控除 - 基礎控除として算出

※4. 一律10%で算出

※5. 20年間の運用益に対し、源泉分離課税20.315%をかけた金額

参考:かんたん税制優遇シミュレーション|イデコ公式サイト/iDeCo加入者診断&節税シミュレーション | モーニングスター

上記の場合、受給年齢60歳になるまでの20年間で夫が受ける税制優遇額は、

72万円(所得税の減税額)+17万6千412円(運用益の非課税額)= 89万6千412円

となります。20年間で90万円近く節税できるのは、とても大きい効果といえるのではないでしょうか。

idecoの利用を検討する場合は、夫の収入も考慮して加入するかどうかを決めることをおすすめします。

idecoを使って主婦が上手に貯蓄するためのポイント3つ

掛金の全額所得控除を受けられない主婦の方がidecoを使って上手に貯蓄する場合、どのような運用をすれば良いのでしょうか?ポイントとなるのは、次の3つです。

- 掛金は利益を考慮して決める

- 投資信託を選ぶ場合は「分散投資」をする

- 元本割れが心配な場合は元本確保型商品を選ぶ

順番に説明していきましょう。

掛金は利益を考慮して決める

掛金は、利益を考慮して決めましょう。

主婦の方の場合、2万3千円を上限に毎月5,000円から1,000円単位で掛金を設定できますが、金額によっては利益が生まれにくく、運用結果によっては管理手数料の方が利益を上回ってしまうことも考えられるからです。掛金の所得控除を受けられない分、手数料負けしないように利益を出すことが大切になります。

掛金は家計と考慮して決めることが大切ですが、1万円以上、可能であれば上限額の2万3千円で積み立てていくのがおすすめです。

毎月かかる手数料の最低金額は月171円、年間にすると2,052円です。掛金を1万円にした場合、毎月の最低手数料171円 ÷ 10,000 = 1.71%以上の利益を出さないと手数料負けすることになりますが、運用商品を投資信託にすれば1.71%以上の利回りで利益を出すことは可能になります。

反対に、掛金額を低く設定した場合は、利回りを高くしないと利益を出すことは難しくなります。たとえば、idecoの掛金の最低金額である5,000円で運用した場合、171 ÷ 5,000 = 3.42%以上の利回りで運用し続けなければ、損をしてしまいます。手数料の方が上回る場合があるので注意が必要です。

主婦の方は利益を出すことを優先に、毎月の掛金は1万円以上で検討していくと良いでしょう。

投資信託を選ぶ場合は「分散投資」をする

idecoの運用商品を投資信託にする場合は、「分散投資」をするのがおすすめです。

分散投資というのは、複数の運用商品を購入して、分散して投資することです。idecoは、受給年齢の60歳になるまで数十年の長期に渡って運用していくものです。投資信託を使った長期運用は収益が安定しやすいため、分散投資をすればリスクを分散しながらお金を増やすことが可能になります。

分散投資は、

- 国内の債券を買って運用する「国内債券型」

- 外国の債券を買って運用する「外国債券型」

- 国内の株式を買って運用する「国内株式型」

- 外国の株式を買って運用する「外国株式型」

といった複数の商品にバランスよく投資する「バランス型」の運用商品を利用するのがおすすめです。バランス型を選べば、投資をするときに必要な資産配分を考える必要がないため、投資が始めての方でも運用しやすいです。

idecoを取り扱っている金融機関には色々なバランス型の商品があるため、運用金融機関と相談をしながら、自分に合った商品を選んでみましょう。

元本割れが心配な場合は元本確保型商品を選ぶ

投資信託でidecoを運用すればお金を増やすいやすいものの、「元本割れのリスクがありそうで心配…」と不安に思うこともありますよね。このような場合は、元本が保証されている「元本確保型商品」を選ぶのも有効です。

元本確保型商品には、定期預金や保険といったように日常生活で馴染みのある商品があります。お金を増やしにくいというデメリットはありますが、途中で解約しても、原則として元本割れはしません。安心して、掛金を拠出することができます。

また、運用商品は年に1回変更することが可能なので、お金を増やしたくなったら投資信託に変えたり、元本確保型商品と投資信託を併用したりするといった運用もできます。運用の融通が利くのがidecoの良いところです。

元本確保型商品を最初に選んだからといって、ずっとその商品で運用しなければならないわけではありません。定期的に年金資金を見直す機会を作って、運用していきましょう。

idecoに主婦が加入する方法

idecoに主婦の方が加入するには、次のステップを踏んだら、運用金融機関から「加入申込書」を取り寄せて必要事項を記入し、必要な書類を添付して金融機関に提出する必要があります。

①毎月拠出する掛金を決める

②資産有用の基礎を理解する

③運用方針に合う運用商品を選ぶ

④運用金融機関を選ぶ

idecoに加入するまでのステップで行うことは、idecoの公式ページ「イデコをはじめるまでの5つのステップ」に詳しく記載されているので、一読することをおすすめします。

加入手続きについては、idecoの公式ページ「加入手続きについて」に記載されているので、運用金融機関へidecoの加入手続きをするときに参考にしてください。

まとめ

2017年から加入対象者が会社員から20歳以上60歳未満の国民に広がった個人型確定拠出年金・idecoは、掛金の全額所得控除が最大のメリットであるため主婦の方にとってはメリットがないといわれますが、実際は主婦の方にも向いている貯蓄方法です。

その理由は、掛金の全額所得控除以外にもメリットがあるからです。ただ、idecoには次のようなデメリットもあるため、加入するときは自分に向いているかを見極める必要があります。

上記のメリットとデメリットを踏まえて、idecoでの貯蓄に向いているのはこんな主婦の方です。

- 夫の退職金や年金だけでは老後の生活資金に不安がある

- 貯蓄が苦手

- 将来扶養から外れて働く予定がある

掛金の全額所得控除を受けられない主婦の方が、idecoを使って上手にお金を貯めていくには、次のポイントを考慮して運用すると良いです。

- 掛金は利益を考慮して決める

- 投資信託を選ぶ場合は「分散投資」をする

- 元本割れが心配な場合は元本確保型商品を選ぶ

idecoの活用を視野に入れて、老後の生活に困らない資金を貯めていきましょう!

idecoが良いのはわかったけど、「idecoの証券口座は楽天とSBIのどっちがおすすめ?」ということについて詳しく知りたい方は、ぜひこちらの記事をご覧ください。

コメントを残す