「貯蓄をするのに積立nisaとidecoではどちらが良いのだろう?どちらも似ている気がして、中々決められない…」

毎月掛金を積み立てることでお金を増せる手段として積立nisa(つみたてNISA)とidecoが話題ですが、どちらも非課税制度が設けられているため、いまいち違いが分からず、どちらで貯蓄をしようか迷うこともありますよね。

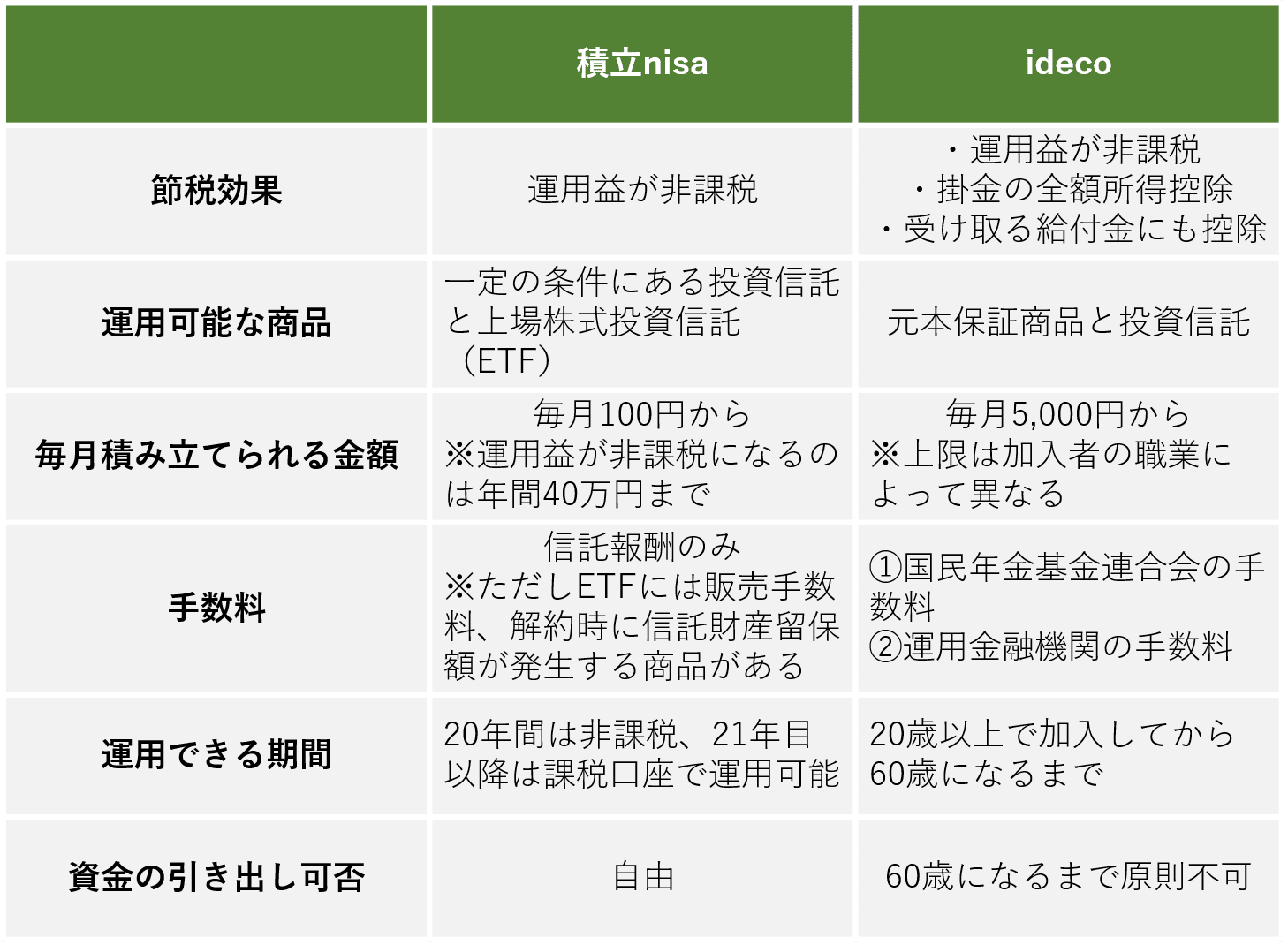

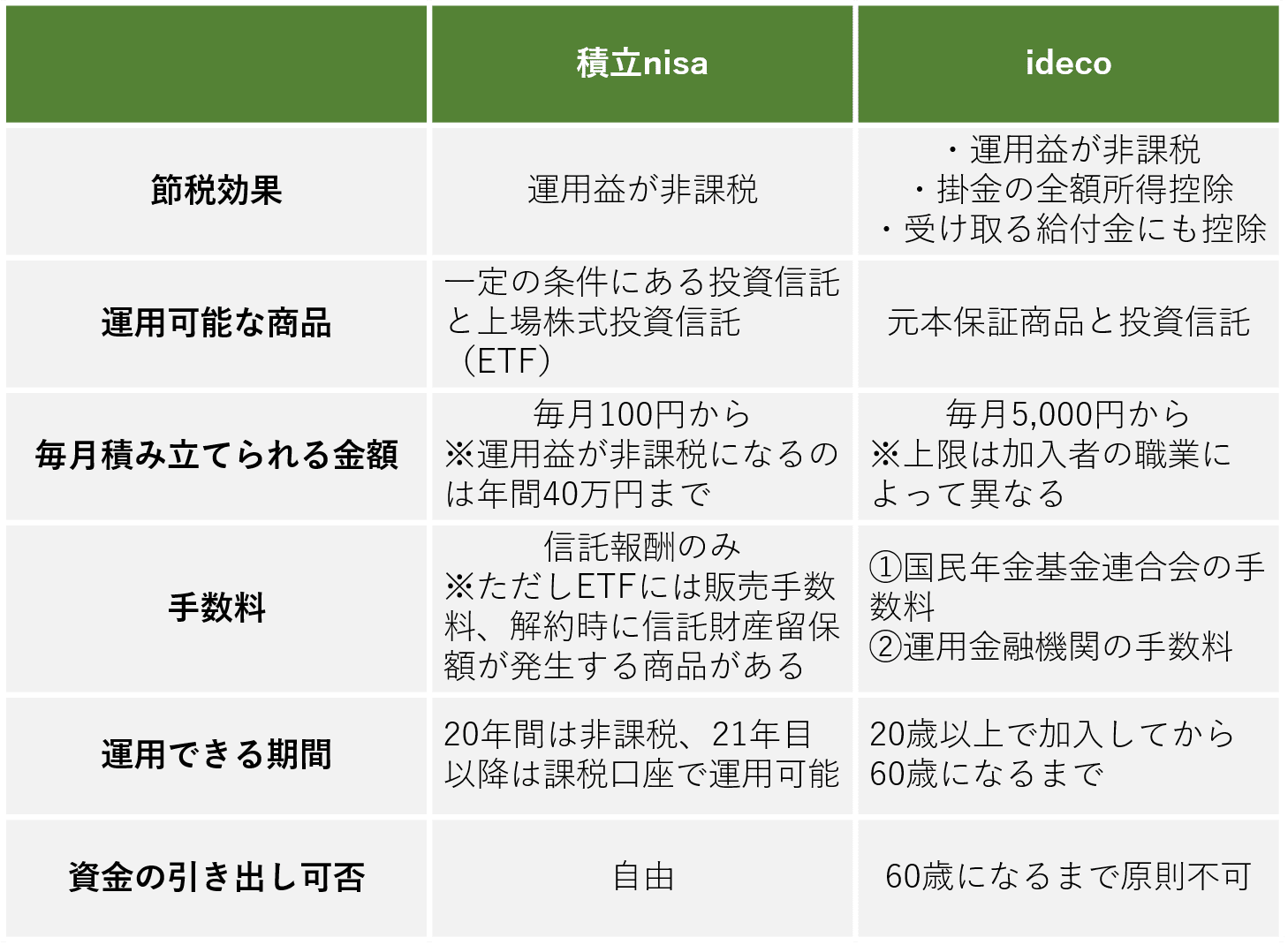

確かに積立nisaとidecoは、どちらも積立投資でお金を増やせる手段ではありますが、相違点も多いです。特に、次の6つに関しては大きな違いがあります。

上記の相違点を踏まえると、積立nisaとidecoのどちらで貯蓄をすると良いかは、目的によって変わってくるのです。

積立nisaとidecoでの貯蓄が上記のケースに向いている理由は後述しますが、どちらも似ている制度と思って何となく選んで運用してしまうと、必要なときにお金を得られず失敗することがあるので注意が必要です。

この記事では、積立nisaとidecoのどちらで貯蓄をしようか迷っている方のために、次の内容を説明していきます。

・積立nisaとidecoの相違点6つを比較

・積立nisaとidecoでの貯蓄が向いている人

この記事を読めば、積立nisaとidecoの違いが分かり、自分に合う貯蓄方法はどちらかを選べるようになります。積立nisaとidecoのどちらで貯蓄をしようか迷っている方の参考になれば幸いです。

目次

積立nisaとidecoの節税効果で比較

積立nisaとidecoが似ているといわれたり、「どちらで貯蓄をしたら良いのか」といった迷いが生じたりするのは、どちらも毎月一定額の掛金を積み立ててお金を増やせる制度だからです。

積立nisaとidecoは確かに似ていますが、実は色々な面で違いがあります。中でも、最も大きく違うのは「節税効果」です。

積立nisaもidecoも、どちらも運用益(投資信託を運用して得られた利益)は非課税ですが、idecoに関しては他にも税制優遇があったり、非課税枠も異なったりします。つまり、節税効果の面で見ると、idecoの方が有利です。

| 積立nisa | ideco | |

|---|---|---|

| 非課税対象 | 運用益 | ・運用益 ・掛金の全額が所得控除(専業主婦(夫)以外) ・受け取る給付金にも控除 |

| 非課税枠 | 年間40万円、総額800万円 | 加入者によって異なる |

ではここで、積立nisaとidecoの非課税対象と非課税枠の2つを比較して、違いを詳しく解説していきましょう。

非課税対象の違い

積立nisaとidecoで非課税となるのは、次の通りです。

| 積立nisa | ideco |

|---|---|

| 運用益 | ・運用益 ・掛金の全額が所得控除(専業主婦(夫)以外) ・受け取る給付金にも控除 |

積立nisaでは、投資信託へ投資したことによって得られた利益(運用益)は非課税です。

一方idecoは、運用益に加えて、掛金の全額が所得控除(専業主婦(夫)以外)、受給年齢の60歳になったら受け取る給付金も控除の対象となります。

idecoの給付金を受け取るときの控除は、給付金の受け取り方によって異なります。idecoの給付金の受け取り方には「年金」と「一時金」、「年金と一時金の併用」の3つがありますが、年金として受け取るときは「公的年金等控除」、一時金の場合は「退職所得控除」が適用されます。

非課税対象だけを見ると、積立nisaとidecoでは、idecoの方が節税できて手元にお金が残りやすいといえます。

非課税枠の違い

では、積立nisaとidecoの非課税枠はどのくらいあるのかを見てみましょう。

| 積立nisa | ideco |

|---|---|

| 年間40万円 20年間で総額800万円 | ・運用益は全額非課税 ・掛金が全額所得控除の対象 ・給付金の受け取り時も控除の対象 |

具体的な非課税枠は、次項でシミュレーションを交えながら説明します。

積立nisaの非課税枠

積立nisaの場合は、年間40万円まで、20年間で800万円までの運用益に対しては、税金は発生しません。非課税となる運用益の上限があるのが、積立nisaです。

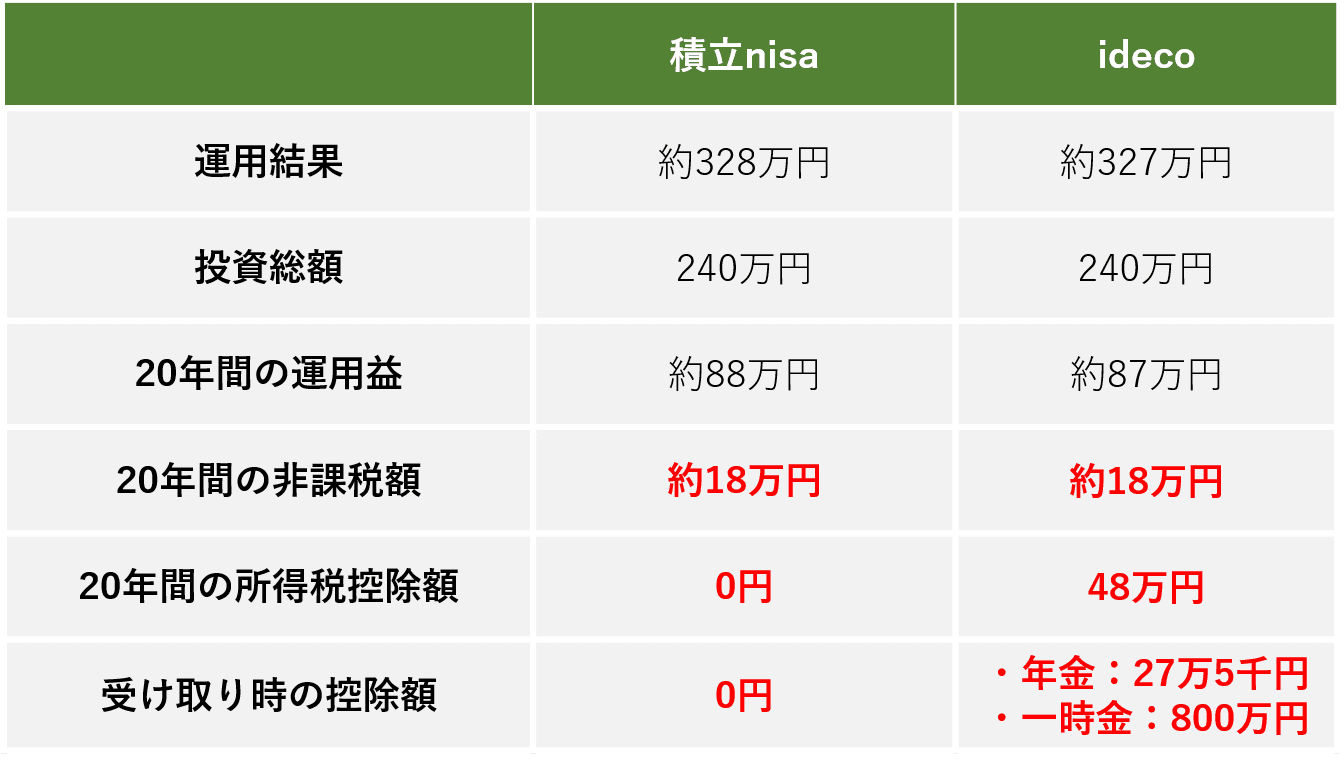

たとえば、積立nisaで毎月1万円、利回り3%で20年間投資積み立てをしたと仮定すると、次のような試算になります。

| 積立nisaを利用した場合 | 積立nisaを利用しない場合 | |

|---|---|---|

| 運用結果総額 | 328.3万円 | 328.3万円 |

| 投資総額 | 240万円 | 240万円 |

| 20年間の運用益 | 88.3万円 | 88.3万円 |

| 20年間の運用益に対する 非課税額 | 約18万円 | 0円 |

※30年間の運用益(運用結果総額 - 投資総額)に対して、金融商品の運用益に課税される税金「源泉分離課税 20.315%」をかけた金額

上記の場合、20年間の運用益は88.3万円で非課税枠の中に収まるため、全額非課税となります。非課税額は、20年間で約18万円です。

idecoの非課税枠

idecoの非課税枠は、加入者の職業によって掛金の上限が異なるため、加入者によって異なりますが、運用益に関しては全額非課税、掛金も全額所得控除の対象となり、給付金の受け取り時にも控除が適用されます。

たとえば「年収500万円40歳の会社員」を想定して、受給年齢の60歳まで20年間、運用利回り3%で毎月1万円をidecoで積み立てをしたと仮定して非課税枠を試算してみると、次のような試算になります。

20年間の運用益に対する非課税額は、約18万円です。これは、20年間の運用益(運用結果総額 - 投資総額)に対して、金融商品の運用益に課税される税金「「源泉分離課税」の20.315%をかけた金額になります。

| idecoに加入した場合 | idecoに加入していない場合 | |

|---|---|---|

| 運用結果総額 | 約327万円 | 約327万円 |

| 投資総額 | 240万円 | 240万円 |

| 20年間の運用益 | 約87万円 | 約87万円 |

| 20年間の運用益に対する非課税額(※) | 約18万円 | 0円 |

参考:iDeCo加入者診断&節税シミュレーション | モーニングスター

掛金の全額所得控除に関しては、20年間で48万円、所得税が軽減されます。

| idecoに加入した場合 | idecoに加入していない場合 | |

|---|---|---|

| 20年間の所得税軽減額 | 24万円 | 0円 |

| 20年間の住民税軽減額 | 24万円 | 0円 |

| 20年間の税制優遇額 | 48万円 | 0円 |

給付金を受け取るときの控除額は、受け取り方によって異なります。

①年金として受け取る場合

| 公的年金等の収入金額 | 割合 | 控除額 | |

|---|---|---|---|

| 65歳未満 | 60万円以下 | ― | 0円 |

| 60万円超130万円未満 | 100% | 60万円 | |

| 130万円以上410万円未満 | 75% | 27万5千円 | |

| 410万円以上770万円未満 | 85% | 68万5千円 | |

| 770万円以上1,000万円未満 | 95% | 145万5千円 | |

| 1,000万円以上 | ― | 195万5千円 | |

| 65歳以上 | 110万円以下 | ― | 0円 |

| 110万円超330万円未満 | 100% | 110万円 | |

| 330万円以上410万円未満 | 75% | 27万5千円 | |

| 410万円以上770万円未満 | 85% | 68万5千円 | |

| 770万円以上1,000万円未満 | 95% | 145万5千円 | |

| 1,000万円以上 | ― | 195万5千円 |

たとえば、公的年金等の収入金額が330万円だった場合は、27万5千円が控除額となります。

②一時金として受け取る場合

| 掛金の拠出期間 | 控除額 |

|---|---|

| 20年以下 | 40万円 × 掛金の拠出期間 |

| 20年以上 | 800万円 + 70万円 ×(掛け金の拠出期間

|

たとえば、idecoの年金資金を受給年齢の60歳になったら一時金として受け取る場合、掛金の拠出期間が20年であった場合は、40万円 × 20 = 800万円が控除額です。idecoの年金資産の総額が退職所得控除額が超える場合は、超過分が課税対象となります。

節税効果が大きいのはideco

ここまでの説明を見てお分かりいただけるように、積立nisaとidecoを比べるとidecoの方が節税効果は大きいといえます。市場状況によって運用結果は変わりますが、掛金と積立投資期間を同じ条件にしても、idecoの非課税対象と非課税対象枠の効果は大きいものです。

「1-2-1. 積立nisaの非課税枠」と「1-2-2. idecoの非課税枠」でのシミュレーションでは、どちらも「毎月1万円・利回り3%・運用期間20年」を条件に試算しましたが、比較すると次のようになります。

参考:iDeCo加入者診断&節税シミュレーション | モーニングスター/かんたん税制優遇シミュレーション|イデコ公式サイト

積立nisaもidecoも、運用益が非課税になるのは共通していますが、このメリットは運用益が出たときに感じることです。こう考えると、掛金の全額控除と受け取り時の控除が適用されるidecoの方が節税効果があり、手元にお金が残りやすいといえるでしょう。

他の節税対策や方法を知りたい方はこちらの記事でも詳しく書いていますのでご参考に。

積立nisaとidecoの運用可能な商品で比較

積立nisaとidecoで運用できるのは、どちらも投資信託だけなのでは?と思う方もいるでしょう。

しかし、投資信託といっても、積立nisaの場合は一定の条件を満たす商品が対象です。一方idecoの場合は、投資信託だけでなく、定期預金や保険といった元本保証商品も運用商品の対象となります。

積立nisaは運用コストを抑えられる商品、idecoにはコストの他、リスクを抑えて運用可能な商品が揃っているといえます。

| 積立nisa | ideco | |

|---|---|---|

| 運用可能な商品 | 一定の条件にある 投資信託と上場株式投資信託(ETF) | ・元本保証商品 ・投資信託 |

では、積立nisaとidecoにはどのような運用商品があるのか、それぞれ見てみましょう。

積立nisaの場合

積立nisaで取り扱っている運用商品は、長期の積立や分散投資に適している、一定の条件を満たした投資信託(公募株式投資信託)と上場株式投資信託(ETF)です。

金融庁の公式ページによると、たとえば公募株式投資信託(ポートフォリオに株式を組み入れる投資信託)の場合は、以下の要件を全て満たしている商品が積立nisaの投資対象商品とされています。

|

引用元:つみたてNISAの概要 |金融庁

公募株式投資信託の具体的な商品としては、日経平均株価やTOPIX(東証株価指数)といった株価や債券の指数(インデックス)の連動を見て投資する「インデックス投資信託」が挙げられます。

インデックス投資信託は、ファンドマネージャー(投資信託を運用する専門家)の腕にかかる投資信託(アクティブファンド)とは異なり、特定指数の動きを見て運用するため、信託報酬が低めに設定される商品です。

上場株式投資信託(ETF)は、特定の指標に連動する運用を行う証券取引所に上場している投資信託のことですが、こちらも一般的な非上場の投資信託と比べると、信託報酬が低めに設定されている商品です。

積立nisaには、コストを抑えて投資信託でお金を増やせる商品が豊富なことが分かりますね。

idecoの場合

idecoで取り扱っている商品は、投資信託がメインですが、元本保証商品もあります。

| 元本保証商品 | ・定期預金 ・保険 など |

|---|---|

| 投資信託 | ・国内債券型 ・外国債券型 ・国内株式型 ・外国株式型 ・バランス型 ・不動産投資信託(REIT) ・ターゲット・イヤー・ファンド など |

idecoの元本保証商品には、定期預金や保険といった馴染みのある金融商品が揃っているのが特徴です。元本保証商品は、その名の通り元本が確保されており、一定の利息が上乗せされて運用していきます。投資信託とは異なりお金を増やしにくいですが、リスクを抑えて貯蓄をすることが可能な商品です。

idecoで取り扱われている投資信託に関しては、積立nisaのような条件は設けられていません。コストのかからない投資信託もあればリスクを抑えて投資できる商品まで、幅広い種類の商品が投資対象として揃っています。

こうしてみるとidecoには、「コストを抑えたい」や「リスクを回避したい」といった色々な目的でお金を増やせる商品が揃っているといえるでしょう。

積立nisaとidecoの拠出可能な掛金で比較

貯蓄をするときは、収入や家庭の状況などに合わせて無理のない範囲で掛金を拠出することが大切ですが、可能な限り多くの掛金を拠出した方がお金が増えやすくなります。つまり、掛金の上限が大きいほど、お金を増やしやすいといえるのです。

積立nisaとidecoを比べると、積立nisaの方が無理のない範囲で掛金を決められ、多くの掛金を拠出することも可能です。

| 積立nisa | ideco | |

|---|---|---|

| 拠出可能な金額 | 毎月100円から積立可能 ※ただし、運用益が非課税になるのは年間40万円まで | 毎月5,000円から積立可能 ※上限は加入者の職業によって異なる |

積立nisaは、毎月100円といった少額から自由に掛金額を設定できます。収入が増えたり、家計に余裕が生まれてきたりしたら、掛金額を増額することも可能です。idecoも毎月5,000円から積立可能なので取り組みやすいですが、積立nisaの方が積立のハードルが低いといえます。

ただし、それぞれの掛金の上限に関しては注意点があるので、ここで解説しましょう。

積立nisaには運用益の非課税となる上限額がある

積立nisaは毎月100円から、掛金額も自由に決められて、途中で拠出額を変更したくなった場合は変えることも可能です(変更できる回数は金融機関によって異なります)。

しかし、運用益の非課税のメリットを受けるには、年間40万円までの拠出に留める必要があります。月額で換算すると、毎月約3万3,000円が掛金の上限です。この上限額を考慮して掛金を拠出していくと、運用益に対して税金を払うことなく、お金を増やせることになります。

毎月3万3,000円以上積立をしたい場合は、NISAなど別の積立投資で貯蓄をするか、他の手段と並行して貯蓄をするのがおすすめです。

idecoの掛金の上限は加入者の職業によって異なる

idecoでは、掛金の拠出は毎月5,000円から可能ですが、上限は加入者の職業によって異なります。

| 加入資格 | 掛金の上限/月 | |

|---|---|---|

| (第1号被保険者) 自営業者 | 6.8万円 (年額81.6万円) | |

| (第2号被保険者) 会社員・公務員等 | 会社に企業年金がない会社員 | 2.3万円 (年額27.6万円) |

| 企業型DCに加入している会社員 | 2.0万円 (年額24.9万円) | |

| DBと企業型DCに加入している会社員 | 1.2万円 (年額14.4万円) | |

| DBのみに加入している会社員 | ||

| 公務員等 | ||

| (第3号被保険者) 専業主婦(夫) | 2.3万円 (年額27.6万円) | |

※DC:確定拠出型年金、DB:確定給付企業年金/厚生年金

掛け金額は、掛金可能額の範囲内であれば1,000円単位で加入者が自由に決めることができます。掛金の額を変えたくなった場合は、年に1回必要な届け出を行えば、毎月拠出する掛金額を変更することが可能です。

もし、自分が該当する掛金の上限を超えて積立をしたい場合は、別の手段と並行して貯蓄をする必要があります。

積立nisaとidecoの手数料で比較

積立nisaとidecoには、運用している間に支払うべき手数料があります。手数料の総額によっては、市場の状況次第では運用益よりも高くなることもあり、運用結果に大きな影響を及ぼします。このため、積立nisaとidecoではどのくらいの手数料がかかるかは把握しておきたいところです。

積立nisaとidecoで発生する手数料を比較をすると、積立nisaのほうが支払う手数料は少ないです。

| 積立nisa | ideco | |

|---|---|---|

| 手数料 | 信託報酬のみ ※ただし上場株式投資信託(ETF)には販売手数料、解約時には信託財産留保額が発生する商品がある | ①国民年金基金連合会の手数料 ②運用金融機関の手数料 |

それぞれの手数料について、詳しく見ていきましょう。

積立nisaの場合

積立nisaを運用している間に支払うのは、信託報酬のみです。投資対象となるのが長期的な積立と分散投資適している投資信託という条件があるため、投資信託の販売手数料は原則として発生しません。

信託報酬は、運用している投資信託の財産に対する比率で設定されています。積立nisaの対象の投資信託で設定されている信託報酬は、商品によって異なりますが年率0.1%~0.6%台が多く低めに設定されているのが特徴です。たとえば、20年間で200万円積み立てた場合、運用している投資信託の信託報酬が0.1%であったとすると、年間2,000円の信託報酬を支払う試算になります。

ただし、上場株式投資信託(ETF)で運用する場合は、販売手数料が発生します。解約するときに信託財産留保額がかかる商品もあるため、信託報酬以外の手数料も発生するケースがあることも念頭に置きたいところです。

idecoの場合

idecoの手数料には、実施機関である国民年金基金連合会へ支払う手数料と運用金融機関へ支払う手数料の2つが発生します。

【国民年金基金連合会へ支払う手数料】

| 手数料 | 金額 |

|---|---|

| 加入・移換時手数料 ※初回1回のみ | 2,829円 |

| 加入者手数料 ※毎月発生 | 105円 |

| 還付手数料 ※掛金を加入者に還付するケースが発生したとき | 1,048円 |

【運用金融機関へ支払う手数料(楽天証券の場合)】

| 手数料 | 金額 |

|---|---|

| 楽天証券の運用管理手数料 ※毎月発生 | 0円 |

| 信託銀行の手数料 ※毎月発生 | 66円 |

| 信託銀行の給付手数料 ※年金資金を受け取るとき | 440円 |

| 信託銀行の還付手数料 ※※掛金を加入者に還付するケースが 発生したとき | 440円 |

| 楽天証券の移換時手数料 ※他の金融機関、 もしくは企業型確定拠出年金に移換するとき | 4,400円 |

idecoの場合は、特別なケースが発生した場合にのみ支払う手数料もありますが、毎月支払う手数料は、運用金融機関の「運用管理手数料」と「信託銀行の手数料」、国民年金基金連合会の「加入者手数料」の3つもあります。今は運用管理手数料が0円の金融機関もありますが、それえも毎月最低171円、年間にすると2,052円の支払いが発生します。

運用益が手数料負けしないようにするためには、利益が出るような運用利回りを設定することが大切になるでしょう。

年間手数料で見ると積立nisaの方が安くなる場合がある

積立nisaとidecoの手数料には、毎年支払う必要のある手数料が存在します。積立nisaは信託報酬、idecoの場合は国民年金基金連合会の「加入者手数料」と運用金融機関の「信託銀行の手数料」です。

idecoの場合は、毎年最低でも2,052年の手数料が発生します。運用金融機関によっては「4-2. idecoの場合」で説明した「運用管理手数料」が上乗せされることもあります。

一方、積立nisaの場合、信託報酬は運用している投資信託の信託報酬の年率や財産によって金額が変わります。このため、場合によってはidecoの手数料より安くなる場合もあるのです。

| 積立nisa | ideco |

|---|---|

1,000円/年 ※信託報酬の年率が0.1%、投資信託の財産が100万円の場合 | 2,052円(最低金額)/年 <内訳> |

積立nisaの信託報酬は全体的に低く設定されており、上場株式投資信託以外は販売手数料が発生しないため、手数料のコストを抑えられるのは積立nisaといえるでしょう。

積立nisaとidecoの運用できる期間で比較

積立投資で貯蓄をする場合は、運用できる期間も注目しておきたいところです。

運用期間が10年以上と長いほうが、リスクを回避しながら貯蓄が可能といえます。収益のリスクが分散化しやすく、安定したリターンを得られやすいのです。

また、長期間の運用では利子を元本に組み入れて、その元本に対して利子を付けていく「複利」という方法で運用することも可能になります。複利のメリットがある長期的な運用は、最終的に利子総額が大きくなるため、お金が増えやすくなります。

では、積立nisaとidecoでは、それぞれどのくらい運用できるのでしょうか?

| 積立nisa | ideco | |

|---|---|---|

| 運用期間 | ・20年間は非課税で運用可能 ・21年目以降は課税口座で運用可能 | 20歳以上で加入してから受給年齢の60歳になるまで |

積立nisaとidecoでは、積立nisaの方が長く運用できるといえます。idecoは、加入した年齢が50代の場合は、運用期間が10年以下と短くなってしまいます。

しかし、節税を考えると、積立nisaは注意が必要です。idecoの方が、運用期間が短くなっても節税効果のメリットを受けられるからです。次の章から詳しく説明しましょう。

積立nisaは長期運用できるが非課税となるのは20年間だけ

積立nisaは2018年から始まった制度です。始まった当初、設定されていた積立期間は2037年まででしたが、令和2年度の税制改正によって2038年以降も積み立てできるようになりました(積立開始年は2037年が最後)。

ただし、2038年以降も積み立てできても、非課税の対象となるのは積み立てnisaを始めた年から20年間の積み立てに対する運用益のみになります。21年目以降も積立を継続するには、課税口座(特定口座や一般口座など)を利用して運用する必要があります。

積立nisaは長期運用できますが、運用益が非課税となる期間が限定されており、掛金の全額所得控除や受け取り時の控除もないため、運用益を得られなければお金を増やしにくいといえます。

積立nisaで行う20年間の運用シミュレーションと21年目以降の運用については、「積立nisa 20年後」で詳しく説明しているので、興味のある方はご参考ください。

idecoは加入年齢次第で短期間運用になるが節税のメリットは受けられる

idecoは、加入年齢が何歳であろうと60歳までしか運用できません。20代や30代といった若い年代から加入しておけば、30~40年といった長期運用が可能になりますが、50代で加入すると、年齢によっては数年~10年といった短期間での運用となってしまいます。

長期間運用であれば、複利と安定したリターンを得ながら運用できる上、idecoならではの節税効果を得ながら運用できるので、手元にお金が残りやすいという大きなメリットを受けることができます。

しかし、短期運用になったからといってメリットがないわけではありません。「1. 積立nisaとidecoの節税効果で比較」で説明した通り、idecoの場合は運用益の非課税の他、掛金の全額所得控除と年金受け取り時の控除の大きな節税メリットを受けられるため、運用期間の上限がない積立nisaと比べるとお金を増やしやすいといえます。

積立nisaとidecoの資金引き出しの可否で比較

最後に比較するのは、積立nisaとidecoで積み立てた資金の引き出しの可否です。

貯めた資金を途中で出金できるかは、大きなポイントになるでしょう。資金をいつでも現金化できれば、まとまったお金が急に必要になったときにとても便利です。

資金の途中引き出しについては、積立nisaの方が融通が効きます。

| 積立nisa | ideco | |

|---|---|---|

| 資金の引き出し(出金) | 自由 | 受給年齢の60歳までは原則不可 ※加入期間が60歳になるまで10年に満たない場合は、受給可能な年齢が繰り下がる |

その理由を詳しく説明しましょう。

積立nisaはいつでも解約できて現金化できる

「積立」と聞くと、満期になるまで引き出せなかったり、途中で解約できなかったりするイメージがありますよね。しかし、積立nisaの場合は、貯めた資金をいつでも引き出すことが可能です。

積立nisaの口座で保有している投資信託を売却すれば、証券口座に貯まった資金(解約代金)が入金されます。この資金は、ATMなどから出金可能です。

事故や病気、冠婚葬祭といったような出来事が起きたときには、まとまったお金が必要になりますよね。急にお金が必要になったときに、いつでも現金化できる積立nisaは心強い存在となるでしょう。

idecoは原則として受給年齢にならないと引き出せない

idecoは老後の生活資金を貯める年金制度のため、受給年齢の60歳になるまで原則として途中引き出しはできません。

また、加入期間が60歳になるまで10年に満たない場合は、受給可能な年齢も繰り下がってしまいます。

| 加入期間等に応じた受給開始年齢 | |

|---|---|

| 10年以上 → 60歳 | 8年以上10年未満 → 61歳 |

| 6年以上8年未満 → 62歳 | 4年以上6年未満 → 63歳 |

| 2年以上4年未満 → 64歳 | 1カ月以上2年未満 → 65歳 |

どうしても途中で貯めた資金を引き出したい場合は、「脱退一時金」として出金可能ですが、この脱退一時金を受け取るには以下5つの要件を全て満たす必要があります。

<支給要件>

※1.の要件は、日本国の国民年金保険料の免除を受けていることが必要であり、外国籍の方が帰国後に国民年金の加入資格がなくなった場合は、これに該当しません。 |

引用元:イデコ加入者・運用指図者の方へ|イデコ手続き関連|個人型確定拠出年金iDeCo【公式】

idecoの脱退一時金を利用することは難しく、原則として受給年齢にならないと資金を引き出せないことは注意しておきたいところです。

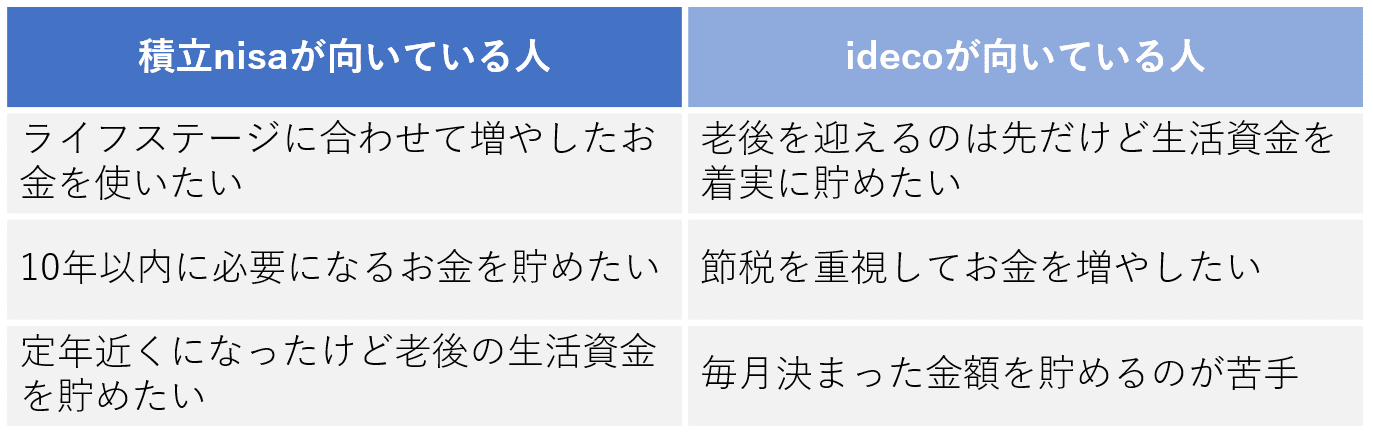

積立nisaを選ぶべき人

積立nisaとidecoについて6つの相違点を踏まえて比較したところで、ここからはどのような人が積立nisaとidecoでの貯蓄に向いているかを説明しましょう。

まず、積立nisaで貯蓄すべきなのは、このような方です。

- ライフステージに合わせて増やしたお金を使いたい

- 10年以内に必要になるお金を貯めたい

- 定年近くになったけど老後の生活資金を貯めたい

共通しているのは「短期間で運用して、まとまった資金が必要になったときに使えるお金を貯めておきたい」という目的です。1つずつ説明していきましょう。

ライフイベントに合わせて増やしたお金を使いたい

ライフイベントに合わせて増やしたお金を使いたい場合は、積立nisaでの貯蓄が向いています。「ライフイベント」というのは、人生において起こるイベントのことで結婚やマイホームの購入、子供の進学などが該当します。

ライフイベントが起こるタイミングは、人それぞれです。たとえば、子供の進学時期はだいたい決まっていますが、結婚やマイホームの購入などはいつ起こるか分からず、これらのイベントが起きたときは、ある程度まとまった資金が必要になりますよね。

もし、いつ起こるか予測がつかず、急に起こるかもしれないライフイベントのためのお金をidecoで貯蓄した場合、お金が必要になったときにすぐ現金化することは原則としてできません。idecoで貯めた資金は、受給年齢の60歳にならないと給付されないからです。

一方積立nisaの場合は、保有している投資信託はいつでも売却(解約)して、貯めた資金を出金することができます。急なライフイベントで必要になるお金を、使いたいときに用意することが可能になるのです。

20年以内に必要になるお金を貯めたい

この先20年以内で必要になるお金を貯めておきたいときも、積立nisaが向いています。

積立nisaは、運用益が非課税になるのは掛金を拠出してから20年間です。非課税の期間中は得られた運用益はそのまま獲得できるため、20年間でお金を増やせるうえ、手元に残るお金も多くなる可能性が高まります。

idecoも運用益が非課税となり、掛金の全額所得控除の対象になりますが、受給年齢の60歳になるまで資金を受け取れないため、加入する年齢によっては10年以上積み立てしなければなりません。

たとえば、今25歳である場合、その先20年以内に結婚やマイホームの購入、子供が生まれたら教育資金といったライフイベントが起こる可能性があり、そのための資金を積立nisaで貯めておくことができます。40歳であった場合は、セカンドライフのための資金を貯めることもできるでしょう。

年齢によって、この先20年で起こるであろう出来事ややりたいことなど目的を果たすための資金を貯めていくには、積立nisaの方が向いているのです。

定年近くになったけど老後の生活資金を貯めたい

定年近くになって、老後の生活資金を少しでも多く貯めておきたいと思ったときも、積立nisaでの貯蓄がおすすめです。

idecoの場合は60歳までしか掛金を拠出できないため、たとえば55歳でidecoを始めたら5年間しか運用することができません。受給年齢の60歳になるまで10年満たない場合は資金の受給年齢が繰り下げられるため、老後の生活資金を受け取るのも遅くなってしまいます。

一方積立nisaは、idecoとは異なり受給年齢の規定がありません。加入した年から20年間であれば運用益が非課税になるだけで、積立nisaで貯めた資金は目標の金額になったら出金することができます。

55歳から積立nisaを始めたとしても、60歳を過ぎても掛金を拠出できますし、必要になったら途中で現金化して老後の生活資金に充てることも可能なのです。

idecoを選ぶべき人

idecoでの貯蓄は、次のような方に向いています。

- 老後を迎えるのは先だけど生活資金を着実に貯めたい

- 節税を重視してお金を増やしたい

- 毎月決まった金額を貯めるのが苦手

上記は「長期間で運用して、老後の生活資金を貯めておきたい」という目的が共通しています。順に説明していきましょう。

老後を迎えるのは先だけど生活資金を着実に貯めたい

idecoは、老後の生活資金を自分で貯めるために設けられた年金制度です。このため、年齢的に老後を迎えるのはまだ先でも、生活資金を着実に貯めておきたい場合はidecoでの貯蓄が向いています。

積立nisaでも老後の生活資金を貯めることはできますが、最大20年間しか運用益が非課税にならないため、21年目からはお金を増やせても運用益に税金が発生するため、手元にお金が残りにくくなります。

また、積立nisaは途中で出金できるため、まとまった資金が必要になったときに使うこともできてしまいます。貯めたお金を途中で現金化して使ってしまったら、一から資金を貯めなければなりません。

idecoの場合は、受給年齢の60歳になるまで原則として引き出しはできません。「途中引き出し不可」というのは一見デメリットですが、60歳の老後を迎えるまでは着実に貯蓄できて、貯まったお金は確実に受け取ることができるため、とても大きなメリットになります。

節税を重視してお金を増やしたい

idecoは運用益が非課税になる他、掛金の全額が所得控除、貯めた資金を受け取るときも控除の対象となります。このため、節税を重視してお金を増やしていきたいときは、idecoでの貯蓄が向いています。

積立nisaの場合は、20年の間に生じた運用益に対しては非課税になりますが、21年目以降も積立を続ける場合は課税口座での運用が必要になります。また、掛金に対する控除や現金化して受け取るときの控除もありません。

idecoを利用すれば、節税をして手元にお金を残しながら、60歳になるまでの長期間運用でリスクを分散させてお金を増やすことが可能になります。

毎月決まった金額を貯めるのが苦手

毎月貯金していても足りなくなると途中で引き出してしまい、中々お金が貯まらない…という経験をしたことはないでしょうか。銀行口座への預金はいつでも引き出せると分かっているため、毎月貯金していてもお金が貯まりにくくなるのですね。

このように毎月決まった金額を貯めるのが苦手な場合、idecoでの貯蓄が向いています。

idecoの掛金は、指定した銀行口座から毎月自動的に引き落としされます。途中でお金を引き出したり、解約したりすることは条件を満たさないと行えないため、毎月積立をして着実にお金を貯めていくのに有効です。

積立nisaも指定した口座やクレジットカードなどから毎月自動的に引き落としされるため、着実に積み立てられますが、保有している投資信託はいつでも売却して現金化できてしまいます。いつでも出金できることが頭にあると、お金を使いたいと思うたびに引き出してしまい、いざまとまったお金が必要になったときには十分なお金を手にすることが難しくなるでしょう。

積立nisaとidecoは併用も可能

ここまでお読みになって、積立nisaとidecoの違いと向いている人が分かったものの、どちらも魅力的で選べないと感じた方もいるでしょう。積立nisaとidecoはメリットやデメリットが異なるため、どちらか良いか1つに絞るのは難しいですよね。

実は、積立nisaとidecoは併用して運用できます。たとえば、近いうちに起こりそうなライフイベントのために積立nisa、老後の生活資金のためにidecoで同時進行で積立といった運用が可能です。積立nisaとidecoを併用すれば、この先必要となるお金を手厚くできるため、安心して生活できるでしょう。

ただし、収入や生活に余裕がある場合に、積立nisaとidecoの併用を検討すると良いです。余裕がない中で無理に両方活用してしまうと、貯蓄に失敗します。

積立nisaとidecoを併用する場合は、

- 毎月の貯蓄金額を決める

- 1の貯蓄金額から投資に使う金額を決める

- 2で決めた投資額のうち老後の生活資金はideco、ライフイベントのための資金は積立nisaに回す

といったポイントを考慮して運用するのがおすすめです。積立nisaもidecoも毎月の掛金を変更できるため、定期的に掛金や貯まった資金を見直しながら調整して貯蓄していくのがポイントとなります。

積立nisaとidecoの始め方

最後に、積立nisaとidecoの始め方を説明します。実際に貯蓄を始める場合に、ご参考ください。

積立nisaの始め方

積立nisaの始め方は、2通りあります。

税務署の口座確認を待たずに始める場合

①金融機関に積立nisa口座の開設手続きをする

※申請書類の他、本人確認書類とマイナンバー確認書類が必要

②積立nisa口座の開設を終える

③積立nisaを運用する

④税務署による二重口座の有無の確認

最短で申し込み当日に積立nisaの運用を開始できる方法です。すぐに運用を始めたいときは、こちらの方法を選択すると良いでしょう。

税務署の口座確認を待って始める場合

①金融機関に積立nisa口座の開設手続きをする

※申請書類の他、本人確認書類とマイナンバー確認書類が必要

②税務署による二重口座の有無の確認

③積立nisa口座の開設を終える

④積立nisaを運用する

こちらは積立nisaの運用開始まで約2~3週間を要します。税務署による審査をパスして、確実に運用を始めたい場合は、こちらの方法を選ぶと良いでしょう。

積立nisaの始め方については、金融庁の公式ページにある「NISAを始める」で説明されています。積立nisaを始めると決めたら、一読することをおすすめします。

積立nisaが良いのはわかったけど、「積立nisaの証券口座は楽天とSBIのどっちがおすすめ?」ということについて詳しく知りたい方は、ぜひこちらの記事をご覧ください。

idecoの始め方

idecoへ加入するまでのステップは、次の通りです。

①毎月拠出する掛金を決める

②資産運用の基礎を理解する

③運用方針に合う運用商品を選ぶ

④運用金融機関を選ぶ

運用金融機関を選んだら、その金融機関からidecoの「加入申込書」を取り寄せ、必要な書類と共に金融機関に提出するとidecoに加入できます。

idecoに加入するまでの各ステップで行うことは、idecoの公式ページ「イデコをはじめるまでの5つのステップ」に詳しく記載されています。idecoへの加入を決めたら、一読することをおすすめします。

運用金融機関における加入手続きについては、idecoの公式ページ「加入手続きについて」に記載されているので、実際に加入手続きをするときにご参考ください。

idecoが良いのはわかったけど、「idecoの証券口座は楽天とSBIのどっちがおすすめ?」ということについて詳しく知りたい方は、ぜひこちらの記事をご覧ください。

まとめ

積立nisaもidecoも、運用益が非課税となる貯蓄手段で似ているところもあります。しかし、以下6つの点で相違があるため、同じような貯蓄だと思って何となく選んでしまうと思ったようにお金を増やせなくなる恐れがあります。

積立nisaとidecoのどちらで貯蓄をすると良いかは、貯蓄の目的によって変えるのがおすすめです。

【積立nisaが向いている人】

・ライフステージに合わせて増やしたお金を使いたい

・10年以内に必要になるお金を貯めたい

・定年近くになったけど老後の生活資金を貯めたい

【idecoが向いている人】

・老後を迎えるのは先だけど生活資金を着実に貯めたい

・節税を重視してお金を増やしたい

・毎月決まった金額を貯めるのが苦手

目的に合わせて積立nisaとidecoのどちらか1つで貯蓄しても良いですが、短期的な貯蓄には積立nisa、長期的な貯蓄にはidecoと使い分けをし、併用して運用していくことも可能です。

自分がどちらの方法で貯蓄するのが良いのか、あるいは両方活用するかは目的に合わせて選んでいくことが大切です。積立nisaとidecoをうまく活用して、まとまったお金が必要になったときに困らないようにしましょう!

コメントを残す