「老後の資金を貯めるにはidecoが良いと聞いたけど、もともと会社員の年金を充実させるための制度。公務員が利用するのはどうなのだろう?」

2017年から加入対象者が20歳以上60歳未満の国民に広がったidecoを利用して、老後の生活資金を貯めることに興味を持ち始めている公務員の方もいるでしょう。

でも、もともとidecoは会社員のための年金制度。加入対象者が拡大したとはいえ、公務員が利用することに対して疑問に感じている方もいるのではないでしょうか?

結論からいうと、公務員でもidecoを利用するのはおすすめです。なぜなら、次のようなメリットがあるからです。

- 転職しても年金資産を移行できる

- 将来に向けて着実に貯蓄ができる

- 年に1回、掛金の額を変更できる

- 年に1回、運用商品の見直しと変更を行える

さらにidecoには、毎月の掛金全額が所得控除の対象となるため、節税効果も期待できます。この節税効果は公務員の方にとって最大のメリットであり、手元にお金を多く残すことが可能になります。

後述しますが、2015年に年金制度が変わったことで公務員が受け取れる年金額が下がったり、近年では退職金が減ったりしている現状があります。公務員だからといって、安心できない時代になりつつあrのです。このような背景から、idecoに加入する公務員の方の数は増加しています。

しかしidecoには、次のようなデメリットもあるため、iedecoを使って老後資金を貯めるかは加入前に慎重に見極める必要があります。

- 公務員は掛金の上限が低い

- 60歳になるまで引き出せない

- 投資信託の場合は元本割れするリスクがある

- 毎月管理手数料が発生する

そこでこの記事では、idecoに加入すべきか迷っている公務員の方のために、次の内容をまとめて説明します。

- idecoに加入する公務員の現状

- 公務員がidecoを利用するメリットとデメリット

- idecoに向いている人の特徴

- idecoで老後資金を貯めるときのポイント(金融機関や運用商品の選び方など)

この記事を読めば、公務員の方がidecoに加入すべきかを判断できるようになります。idecoに興味がある公務員の方の参考になれば幸いです。

目次

idecoに加入する公務員は増えている

idecoは、国民年金基金連合会が実施する個人型確定拠出年金です。もともと会社員が利用できる年金制度でしたが、2017年から加入対象者が会社員から「20歳以上60歳未満の国民」と変わり、公務員も利用できるようになりました。

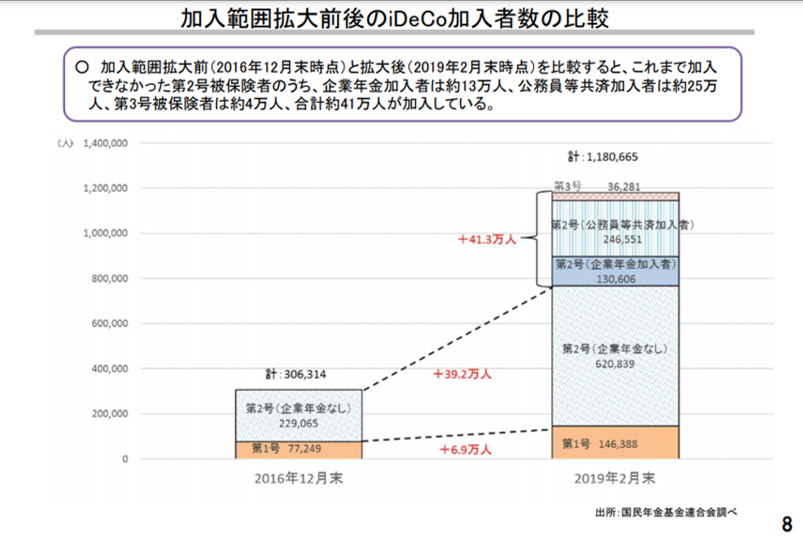

加入対象者が拡大してから、idecoに加入する人は増加傾向にあります。冒頭でも説明した通り、idecoに加入する公務員の方も増えつつあるのです。

出典:iDeCoを始めとした私的年金の現状と課題 2019年4月12日|厚生労働省年金局 企業年金・個人年金課

加入対象者が拡大される2017年以前では、会社員に該当する国民年金第2号被保険者は約23万人でしたが、2019年2月末では約80万人と加入者が3倍以上に増えています。この80万人うちの約25万人が、公務員といった共済加入者です。

idecoに加入する公務員の方が増えている背景には、「公務員の年金額と退職金額の減少」にあるといわれています。この2つの背景について、次の章で詳しく解説していきましょう。

idecoに加入する公務員が増加している背景

idecoに加入する公務員の方が増えているのは、次の2つの背景があるからです。

- 2015年の年金制度改正で公務員の年金額が減少している

- 公務員の退職金額も減少している

1つずつ説明していきましょう。

2015年の年金制度改正で公務員の年金額が減少している

2015年10月改正された年金制度により、公務員の年金額が減少している現状があります。

日本の年金制度は、次のような構造で成り立っています。

| 年金名 | 概要 |

|---|---|

| 1階:国民年金 | 20歳以上の全国民が加入する |

| 2階:厚生年金/国民年金基金 | 企業に働いている人(厚生年金)や自営業やフリーランス(国民年金基金)が加入する |

| 3階:企業年金 | 企業が独自に設ける |

2階の部分に関しては、年金制度が改正される2015年10月以前には公務員が加入する「共済年金」と呼ばれる年金がありました。

しかし、年金制度改正によって、共済年金は廃止されています。共済年金がなくなったことに伴い、公務員は企業に勤める会社員と同じ厚生年金に加入し、2階部分の年金は厚生年金に統一されることになったのです。

この共済年金が厚生年金に一元化されたことで、公務員の年金が減少する要因となった次の2つが決定されました。

- 公務員の保険料率が上がった

- 共済年金のみにあった「職域加算」が廃止された

年金制度の2階部分が厚生年金に統一されたのは、公務員と会社員の平等化を図るためです。共済年金は、厚生年金と比べると保険料は低い利率でした。

そこで、年金制度改正によって、公務員が支払う保険料が引き上げられることになりました。厚生年金に加入している会社員は2017年以降は18.3%、公務員は2018年以降は19.8%で一定の保険料率となっています。

「職域加算」という共済年金のみにある年金の上乗せも、年金制度改正によって廃止されました。職域加算の代わりとして、年金制度の3階部分に該当する「年金払い退職給付」という制度が導入されましたが、これは職域加算と比べると10%程度給付額が減少する制度なのです。

公務員の方にとってメリットであった保険料の低さと上乗せの年金がなくなったことで、受け取れる年金額が減ってきているのです。

公務員の退職金額も減少している

公務員の退職金額も減少傾向にあります。

公務員の人事管理が公正に行われることを目的に、内閣の所轄下に設立されている「人事院」が、公務員の退職給付金の水準を民間企業に勤める会社員と同じくらいに引き下げることを求める意見書を、2017年4月に提出したことが公務員の退職金が減るきっかけとなったといえます。

人事院が政府に意見書を提出する前の2016年から提出後の2017年と2018年の公務員の退職金額は、以下のような推移をたどっています。

| 国家公務員 | 地方公務員 | |

|---|---|---|

| 2016年 | 2,167万円 | 2,295万円 |

| 2017年 | 2,108万円 | 2,229万円 |

| 2018年 | 2,068万円 | 2,218万円 |

※上記は平均の退職金額です。

参考(国家公務員):内閣人事局|国家公務員制度|給与・退職手当

参考(地方公務員):総務省|給与・定員等の状況|給与・定員等の調査結果等

2016年と2018年を比べると、地方公務員は77万円、国家公務員は99万円減少していることが分かりますね。

公務員の退職金は、この先も減少する可能性があるでしょう。そうなると、idecoへ加入する公務員の数はさらに増えることも予想されます。

idecoに公務員が加入すると得られるメリット4つ

idecoに公務員の方が加入すると、どのようなメリットを得られるのでしょうか?公務員の方ならではのメリットもありますが、まずは次の4つのメリットを説明していきましょう。

- 転職しても年金資産を移行できる

- 将来に向けて着実に貯蓄ができる

- 年に1回、掛金の額を変更できる

- 年に1回、運用商品の見直しと変更を行える

転職しても年金資産を移行できる

idecoで貯めた年金資金は、転職先の年金制度に移換できます。転職先の年金制度に移換できるのは、idecoに「年金制度間でのポータビリティ」という制度があるためです。

年金制度間でのポータビリティ制度は、勤続年数の連続性を担保するためにあります。転職時に精算され、勤続年数が短いと退職所得控除を十分に活かせず受け取れる金額が少なくなる退職金とは異なり、idecoの年金資金は掛金を拠出した期間は継続して通算されるのです。

年間制度間でのポータビリティ制度があることで、idecoの年金資金が課税されることなく、転職先でも継続して積立ていくことが可能になります。将来、民間の企業へ転職する機会があった場合、公務員時代に積み立ててきたidecoの年金資産を無駄にすることなく、続けて老後の生活資金を貯めていくことができるのは、大きなメリットではないでしょうか。

idecoの年金資産を持ち運びできるのは、「確定給付企業年金(DB)」と「企業型確定拠出年金(DC)」の2つです。

確定給付企業年金(DB)への移換

確定給付企業年金(DB)は、従業員が給付金を受け取ることが約束されている企業年金制度です。掛金の拠出から給付までの責任は、企業が負います。

idecoからこの確定給付企業年金(DB)へ移換するには、次の条件を満たす必要があります。

- 就職先に確定給付企業年金制度があること

- 確定給付企業年金の規約に、確定拠出年金の個人資産を受け入れ可能である旨が定められていること

企業型確定拠出年金(DC)への移換

企業型確定拠出年金(DC)は、企業が掛金を拠出しますが、運用の責任は加入者が負う企業年金制度です。運用結果によって、受け取れる給付額が変わるのが特徴です。

idecoから企業型確定拠出年金(DC)へ移換するためには、idecoの加入者資格を喪失したことを示す「加入者資格喪失届」を運用金融機関に提出することが求められます。

転職先の企業がこの企業型確定拠出年金制度を設けている場合、idecoへの同時加入を認めていることもあります。idecoへの同時加入が認められていれば、転職先の企業型拠出年金とidecoの2つで、老後の生活資金を形成することが可能になります。

将来に向けて着実に貯蓄ができる

idecoに加入すれば、将来の老後に向けて着実に貯蓄できるようになります。

将来に向けて貯金をする決意をしても「生活費が余ったらを貯金をしよう」というようなあいまいな気持ちでは、お金は中々貯まりません。しかしidecoであれば、掛金は加入してから60歳になるまで毎月自動的に銀行口座から引き落とされ、60歳になったら引き出せるようになるため着実にお金を貯められるようになるのです。

実際、idecoの公式ページに掲載されている「iDeCo加入者の声 会社員・公務員等の場合」によると、idecoに加入している会社員や公務員の91%が「加入して良かった」と回答しており、その理由として2番目に多く挙がっているのが「着実に貯蓄が増えている」です。

年金や退職金の額が減ってきている公務員の方にとって、老後に確実に受け取れる資金があるのは心強い存在となるはずです。

年に1回、掛金の額を変更できる

idecoでは、年に1回掛金の額を変更することができます。公務員の方は1万2千円を上限として、毎月5,000円から1,000円単位で掛金を決めていくことが可能です。

idecoで年金資金を貯めている期間中、収入が増えたり、結婚したりとライフスタイルが変わって毎月の生活費が変わっていくことも考えられますよね。ライフスタイルの変化によっては、生活費に余裕ができたり、反対に他の項目に使う比率が高くなったりすることもあるでしょう。

そんなときに、idecoの掛金額の変更は有効です。収入が増えて生活費に余裕ができたら掛金を増やしたり、子供の教育費など他の項目に使う必要が出てきたら掛金を低くしたりと、状況に応じて掛金の額を変えて拠出することが可能になります。

定期的に年金資産を見直しでき、ライフスタイルの変化に応じて掛金を拠出できるのはidecoならではのメリットです。

年に1回、運用商品の見直しと変更を行える

idecoでは掛金の他に、年に1回運用商品の見直しと変更も行えます。

idecoの運用商品には、大きく分けて定期預金や保険といった元本が保証されている「元本確保商品」と株式や債券に投資してお金を増やす「投資信託」の2つがあります。idecoではお金を増やしやすい投資信託が選ばれることが多いですが、最初は損失のリスクを避けて元本確保商品で資産を形成し、しばらくしてから投資信託に変更してお金を増やしていくといった運用も可能です。

運用商品の見直しと変更が行えることで、年代に合ったidecoの運用をすることも可能になります。たとえば、20代~30代の若い年代のうちは、ある程度リスクのある投資をして運用したとしましょう。もし途中で運用商品を変えられなかった場合、受給年齢の60歳を間近に控えた50代になったときに大きな損失が出たら、60歳になるまでの短期間で損失を取り戻すことは難しいといえます。idecoであれば、受給年齢が近くなったら、リスクの少ない商品に変えて運用することができるのです。

年金資産の状況やリスクを考慮しながら、運用商品を変えることで老後の生活資金を貯められるのがidecoの魅力です。

idecoに公務員が加入すると受けるデメリット4つ

無理なく着実に老後の生活資金を貯められるidecoですが、このようなデメリットもあります。

- 公務員は掛金の上限が低い

- 60歳になるまで引き出せない

- 投資信託の場合は元本割れするリスクがある

- 毎月管理手数料が発生する

順に説明していきましょう。

公務員は掛金の上限が低い

公務員の方がidecoで拠出できる掛金は、毎月1万2千円、年額で14万4千円が上限となります。掛金の上限は、自営業の方や会社員、専業主婦(夫)と比べると低く設定されているのです。

掛金の上限が低いため、受給年齢の60歳で受け取れる年金資金は、他の職業の方と比べると少なくなることも考えられます。

【会社員と公務員の年金資金の例】

| 会社員(35歳) ※企業型確定拠出年金のみあり | 公務員(35歳) | |

|---|---|---|

| 年収 | 530万円 | 530万円 |

| 毎月の掛金(上限) | 2万円 | 1万2千円 |

| 運用利回り | 3% | 3% |

| 投資額 | 600万円 | 360万円 |

| 総額 | 886万9千666円 | 532万千718円 |

| 運用益 | 286万9千666円 | 172万千718円 |

参考:iDeCo加入者診断&節税シミュレーション | モーニングスター

ただし、idecoでは、専業主婦(夫)以外の方は毎月の掛金が全額所得控除されるため節税効果を期待でき、手元にお金を残しやすくなります。idecoの節税効果については「5. 公務員にとってidecoの最大の魅力は節税効果」で詳しく説明するので、ご覧ください。

60歳になるまで引き出せない

idecoは老後の資金を運用するために作られた年金制度のため、形成した年金資金は受給年齢の60歳になるまで引き出せません。たとえばマイホームの購入や子供の進学など、まとまったお金が必要なときにidecoで貯めた年金資金を途中で引き出して使うといったことはできないのです。

まとまったお金が必要で、idecoからどうしても引き出したい場合は「脱退一時金」として受け取ることが可能なこともあります。しかし、受け取るための条件は厳しいため、安易に引き出せないと考えておいたほうが良いでしょう。

貯めたお金を必要なときに引き出したい場合は、ideco以外の貯蓄方法を検討する必要があります。

投資信託の場合は元本割れするリスクがある

idecoの年金資産を投資信託で形成する場合は、元本割れするリスクがあるのもデメリットです。

債券の価格は日々変動し、運用の結果がマイナスになることもあります。元本割れすると当初に購入した投資額を下回ることになるため、目標としている貯蓄額を達成できない恐れがあることは念頭に置きたいところです。

元本割れのリスクを避けるには、

- 複数の運用商品を購入して、分散投資する

- 元本確保商品を併用する

- 定期的に年金資産を確認して、運用商品を見直す

といった対策をする必要があります。

公務員の方がidecoを有効活用して年金資産を作るポイントは「8. 公務員におすすめのidecoの運用商品は「バランス型の投資信託」」と「9. idecoで公務員が着実にお金を貯めるために押さえておきたいこと3つ」で説明するので参考にしてください。

毎月管理手数料が発生する

idecoに加入すると、毎月管理手数料を支払う必要があります。

管理手数料には、①国民年金基金連合会に支払う手数料、②運用金融機関に支払う手数料の2つがあります。それぞれの手数料の中には複数の手数料が含まれており、中でも次の3つが毎月支払う手数料になります。

- 国民年金基金連合会の加入者手数料…105円

- 運用金融機関の運用管理手数料…金融機関によって異なる。0円~600円前後が相場。

- 運用金融機関の信託銀行の手数料…66円

今は、運用金融機関の運用管理手数料が無料の場合も多いため、国民年金基金連合会の「加入者手数料」と運用金融機関の「信託銀行の手数料」の支払だけで済むことがありますが、1つ注意しなければならないことがあります。それは、設定する掛金の額と運用利回りによっては、手数料負けするリスクが発生することです。

国民年金基金連合会の「加入者手数料」は月に105円、運用金融機関の「信託銀行の手数料」は月に66円のため、毎月最低でも171年、年間にすると2,052円支払わなければなりません。年間2,052円の手数料は一見すると少額ですが、特にidecoを投資信託で運用するときは2,052円以上の利益を出せるようにしなければなりません。

また、上記の手数料は、idecoをやむを得ない事情で掛金の拠出を停止しても発生します。運用していないのに手数料を払い続けるのは、損をすることにつながります。

idecoに加入するときは、運用金融機関の手数料を含んだ特徴をしっかり確認することが大切になります。

公務員にとってidecoの最大の魅力は節税効果

公務員の方は、idecoで拠出できる掛金は毎月1万2千円が上限であるため、他の職業の方と比べると貯められる年金資金は少なくなることも考えられます。

しかし、掛金の上限が低くても、idecoを利用すれば節税効果を得られ、公務員の方でも手元にお金が残りやすくなるメリットがあります。

では、どのような節税効果を得られるのかを、次の3つの説明と併せて解説していきましょう。

- 所得控除を受けられる

- 運用して得られた利益には税金がかからない

- 受給するときにも税制優遇がある

所得控除を受けられる

idecoでは、掛金の全額が所得控除の対象となります。つまり、idecoで積み立てをすることで所得税と住民税の負担を減らせることになるのです。

では、具体的にどのくらいの節税効果があるのかを見ていきましょう。ここでは、「年収530万円の35歳公務員」を想定して、節税のシミュレーションをしてみます。

- 給与所得控除/年…160万円

- 社会保険料控除/年(※1)…73万3千660円

- 基礎控除/年(※2)…38万円

【1年の所得税額】

| idecoに加入した場合 | idecoに加入しない場合 | |

|---|---|---|

| 課税所得(※3) | 242万2千340円 | 256万6千340円 |

| 所得税額 | 14万4千734円 | 15万9千134円 |

| 住民税額(※4) | 24万2千234円 | 25万6千634円 |

※1. 年収の14.22%で算出

※2. 一律で38万円として算出

※3. 年収 - 給与所得控除 -社会保険料控除 - 基礎控除として算出

※4. 一律10%で算出

idecoに加入した場合、1年間に所得税と住民税がどのくらい軽減されるかは、

- 所得税…1万4千円

- 住民税…1万4千円

となるため、1年間で2万8千800円の節税効果を期待できます。35歳からidecoで積み立てた場合、受給年齢の60歳になるまで25年積み立てることになりますが、25年では72万円の節税効果があります。

ここで取り上げた節税効果はあくまでシミュレーションであり、実際のidecoの節税効果は収入や職業、家族の人数などによって変わってきます。しかし、idecoに加入していれば確実に節税でき、その分手元に残るお金を増やすことが可能になることは、上記のシミュレーションでお分かりいただけるでしょう。

運用して得られた利益には税金がかからない

お金を貯蓄する方法としては、定期預金や投資信託などがありますが、一般的な定期預金には利子、投資信託の運用益には20.315%の税金(源泉分離課税)が発生します。しかし、idecoを運用して得られた利子や運用益には、税金は発生しません。

利子や運用益がどのくらい非課税になるかは、加入者によって異なります。ここで、「5-1. 所得控除を受けられる」でシミュレーションした「年収530万円の35歳公務員」の場合の非課税額を見てみましょう。投資信託でidecoを運用したケースで算出してみます。

| 毎月の掛金 | 1万2千円 |

|---|---|

| 運用利回り | 3% |

| 投資総額 | 360万円 |

| 運用結果の総額 | 532万千718円 |

| 25年間の運用益 (運用結果の総額 - 拠出総額) | 172万千718円 |

| 25年間の運用益に対する非課税額(※) | 34万9千767円 |

※25年間の運用益に対し、20.315%をかけた金額

参考:iDeCo加入者診断&節税シミュレーション | モーニングスター

25年間で約35万円分節税できるのは大きなことではないでしょうか。その分、手元にお金が残りやすくなります。

また、idecoで得た運用益は課税されずそのまま残り、その運用益は再投資されます。再投資された分お金が増える「複利の効果」も得られ、さらに貯蓄額を増やしていくこともできます。複利は積立投資が長いほど大きくなるため、長期運用のidecoであればその複利効果を得られる可能性が十分にあります。

運用益が非課税であることで、ゆとりのある老後の生活資金を準備することも可能になるのです。

受給するときにも税制優遇がある

idecoは、形成した年金資産を受け取るときも控除の対象となります。

idecoで積み立てた年金資金は「年金」もしくは「一時金」で受け取れます。運用金融機関によっては年金と一時金を併用しての受給も可能で、どの方法で受け取っても税制優遇があるのです。

年金資金の受け取り時の税制優遇があることで、納める税金額が安くなり、idecoで貯めてきた年金資金も多く手元に残しやすくなります。

では、idecoの年金資金を受け取るときはどのくらい控除されるのか、年金で受け取った場合と一時金で受け取った場合で見てみましょう。

年金で受け取った場合

idecoの年金資産を「年金」として受け取る場合は、雑所得扱いになります。受給年齢の60歳になったら、5年以上20年以下の期間で受け取ることになります。

対象となる控除は「公的年金等控除」です。公的年金等控除額は受給年齢と公的年金等と合算した収入額によって変わります。

| 公的年金等の収入金額 | 割合 | 控除額 | |

|---|---|---|---|

| 65歳未満 | 60万円以下 | ― | 0円 |

| 60万円超130万円未満 | 100% | 60万円 | |

| 130万円以上410万円未満 | 75% | 27万5千円 | |

| 410万円以上770万円未満 | 85% | 68万5千円 | |

| 770万円以上1,000万円未満 | 95% | 145万5千円 | |

| 1,000万円以上 | ― | 195万5千円 | |

| 65歳以上 | 110万円以下 | ― | 0円 |

| 110万円超330万円未満 | 100% | 110万円 | |

| 330万円以上410万円未満 | 75% | 27万5千円 | |

| 410万円以上770万円未満 | 85% | 68万5千円 | |

| 770万円以上1,000万円未満 | 95% | 145万5千円 | |

| 1,000万円以上 | ― | 195万5千円 |

たとえば、idecoの年金資金を60歳になったら年金として受給し、公的年金等の収入金額が410万円だった場合の控除額は、68万円です。

一時金で受け取った場合

idecoの年金資産を「一時金」として受け取る場合は、退職金扱いになります。受給年齢の60歳になったら、70歳になるまでの間に一時金として一括で受け取ることができます。

一時金として受け取る場合に適用される控除は「退職所得控除」です。退職所得控除額は、掛金の拠出期間によって変わります。

| 掛金の拠出期間 | 控除額 |

|---|---|

| 20年以下 | 40万円 × 掛金の拠出期間 |

| 20年以上 | 800万円 + 70万円 ×(掛金の拠出期間

|

たとえば、45歳でidecoに加入した場合、受給年齢の60歳まで15年間掛金を拠出するため、40万円 × 15 = 600万円が控除額となります。idecoの年金資産の総額が退職所得控除額を超える場合は、超過分が課税対象となります。

idecoがおすすめなのはこんな公務員の方!

idecoは老後の生活資金を貯めるのに嬉しいメリットがある年金制度ですが、全ての公務員の方に適しているとは限りません。idecoは、主に次の4つに該当する公務員の方におすすすめといえます。

- 年金や退職金だけでは老後の生活資金に不安がある

- 民間企業へ転職しても積み立てた年金資産を無駄にしたくない

- 毎月貯蓄をするのが苦手

- 無理のない範囲で老後の資金を貯めたい

順に説明していきましょう。

年金や退職金だけでは老後の生活資金に不安がある

公務員の方が受け取れる年金や退職金は、年々減少傾向にあります。自分が受け取れる年金や退職金だけでは、老後の生活に不安を感じている場合は、idecoでの貯蓄が向いているでしょう。

idecoは、原則として60歳になるまで毎月積み立てをしていきます。退職金や年金だけでは補えない、老後の生活資金を着実に貯められます。

平成31年4月に金融庁が公表した「人生100年時代における資産形成」では、65歳で定年退職後、夫婦で月25万円で30年間生活していくことを想定すると、30年の間に支出する額は9,500万円~1億1,000万円と試算しています。このうち、8,000万円は公的年金(基礎 + 厚生年金)、1,000万円 ~ 2,000万円は退職金とidecoのような私的年金でまかなうことが推奨されています。

公的年金をどのくらい受け取れるかは、収入や厚生年金への加入期間などによって変わってきますが、夫婦2人で毎月約21万円が平均のようです。ただ、公務員の年金額は減少しているため、この年金額より減る恐れもあります。また、退職金も減ってきているため、減った分は他の貯蓄で補わなければなりません。

idecoを利用すれば60歳になるまで着実に資金を貯めることができるため、年金と退職金で減った分を全て補えるとは限りませんが、老後の生活資金の足しになることは確実です。

民間企業へ転職しても積み立てた年金資産を無駄にしたくない

将来、民間企業へ転職して会社員になっても、idecoで積み立てた年金資金を無駄にしたくない方もidecoでの積み立てが向いています。

「3-1. 転職しても年金資産を移行できる」で説明した通り、idecoの年金資産は、他の年金制度へ持ち運ぶことができます。年金制度のポータビリティでは勤続年数の連続性が担保されるため、公務員時代に貯めた年金が清算されることはありません。持ち運びする年金資金には税金も発生せず、転職先でも継続して積み立てられます。

多額の生活費がかかる老後の資金の積み立てを中断せずに行うことができるのは、大きな安心材料となるのではないでしょうか。

毎月貯蓄をするのが苦手

毎月、一定の金額を貯蓄するのが苦手な公務員の方にも、idecoはおすすめできます。

idecoで拠出する掛金は、指定した運用金融機関の口座から自動で引き落としされ、原則して受給年齢の60歳になるまでは引き出せません。「お金が足りなくなったから、引き出そう」といったことができないのは一見するとデメリットですが、受給年齢までは着実に貯蓄できるというメリットになります。

また、毎月掛金を引いた費用で生活するようになるため、お金が貯まりやすい生活を実践することも可能になるのです。

無理のない範囲で老後の資金を貯めたい

貯めた年金資金を途中で引き出せないとはいっても、idecoで掛金を拠出していることで生活が苦しくなってしまっては困りますよね。

しかし、idecoは生活に無理のない範囲で拠出できるので、収入とのバランスを考えながら老後の生活資金を貯めていきたい方にもおすすめできます。

idecoには、毎月掛金を貯めやすくするような特徴がいくつかあります。

- 掛金は千円単位で決められる

- 年に1回、掛金の額を変更できる

公務員の方の場合、掛金は5千円~1万2千円の範囲であれば、千円単位で細かく設定できます。最初は生活や収入のことを考えて、掛金を調整しながら運用していくことも可能です。

また、生活が苦しくなって掛金を拠出できないなど、idecoを継続できないやむを得ない事情が発生した場合は、条件を満たす必要がありますが「加入者資格喪失届」を提出すれば、途中で掛金の拠出を停止することもできます。

<条件の例>

- 日本国内に住所を有しなくなった

- 国民年金の被保険者でなくなった

- 企業型確定拠出年金の加入者となった

- 運用指図者(掛金を拠出せず、運用だけを行っている人)となる

参考:加入者資格喪失届(K-015))|加入者の方が掛金拠出を停止するとき|個人型確定拠出年金iDeCo【公式】

掛金の拠出を停止しても、生活が安定してきて再度idecoで積立をしたい場合は「加入者掛金引落再開依頼書」を提出すれば再開できます。

掛金の拠出を停止している間は手数料を支払い続けなければなりませんが、idecoは掛金を拠出することが重荷になりにくく、無理なく積立していくことができる年金制度といえるのです。

idecoの始め方

idecoへ加入するまでのステップは、次の通りです。

①毎月拠出する掛金を決める

②資産有用の基礎を理解する

③運用方針に合う運用商品を選ぶ

④運用金融機関を選ぶ

運用金融機関を選んだら、その金融機関から「加入申込書」を取り寄せて、必要な書類を添付して金融機関に提出すれば加入できます。

idecoに加入するまでの各ステップで行うことは、idecoの公式ページ「イデコをはじめるまでの5つのステップ」に詳しく記載されています。idecoに加入すると決めたら、一読することをおすすめします。

運用金融機関への加入手続きについては、idecoの公式ページ「加入手続きについて」に記載されているので、実際に加入手続きをするときに参考にしてみてください。

公務員におすすめのidecoの運用商品は「バランス型の投資信託」

idecoで公務員の方が積立できる掛金は1万2千円と少ないため、運用する商品選びには気を使いたいところです。老後の生活のために少しでもお金を貯めたいのであれば、安定した収益を得てお金を増やしやすい「投資信託」を選ぶのがおすすめです。

idecoは、受給年齢の60歳になるまで、数十年の長期に渡って運用していくものです。市場が下落すると短期間で挽回することが難しい短期運用と比べると、投資信託を使った長期運用は収益のリスクが分散やすいといわれています。

投資信託には、大きく分けると

- 国内の債券を買って運用する「国内債券型」

- 外国の債券を買って運用する「外国債券型」

- 国内の株式を買って運用する「国内株式型」

- 外国の株式を買って運用する「外国株式型」

の4つですが、この他に

- 国内債券など複数の資産を組み合わせた「バランス型」

- 不動産が投資対象の「不動産投資信託(REIT)」

- 最初は積極的に運用し、目標の年に向けて積極運用の割合を引き下げ、目標の年になったら安定運用に自動的に切り替わる「ターゲット・イヤー・ファンド」

といった商品もあります。

中でも、複数の資産にバランスよく投資できる「バランス型」は、idecoのような長期運用に向いています。リスクを分散して運用する「分散投資」を実現でき、投資をするときに必要な資産配分を考える必要もありません。

また、非課税となる運用益が再投資されることで、少額の掛金でも複利効果を得られる可能性もあります。分散投資でリスクを回避しながら複利効果を得られれば、当初購入した投資額を上回ることも十分に考えられるでしょう。

idecoで公務員が着実にお金を貯めるために押さえておきたいこと3つ

最後に、idecoで公務員の方が着実にお金を貯めるために押さえておきたい3つのポイントを説明します。

- 控除を受けるには年末調整で申告する

- 年代やライフステージに合わせて運用商品を見直す

- 配偶者もidecoに加入することを検討する

idecoへの加入を前向きに検討している方は、ご参考ください。

控除を受けるには年末調整で申告する

掛金の全額所得控除を受けるには、年末調整で必ず申請しましょう。

年末調整は、源泉徴収した所得税と実際の所得税の不一致を精算し、従業員の正しい所得税を算出するものです。idecoに加入していることや掛金の額は、勤務先は把握していません。申告をすれば勤務先がidecoの掛金に対する所得控除額を確認して、正しい所得税を精算してくれます。

勤務先への申告は、簡単に行えます。年末近くになると、掛金額などが記載された「小規模企業共済等掛金振込証明書」がidecoを実施している国民年金基金連合会から送られてくるので、その原本と勤務先から受け取る保険料控除申告書を提出するだけです。

もし、年末調整でidecoの掛金について申告を忘れてしまったら、確定申告をすれば問題ありません。確定申告に必要な書類「確定申告書A」と、小規模企業共済等掛金振込証明書の原本、勤務先から受け取った源泉徴収票の3点を税務署に提出すれば、税金が戻ってきます。

確定申告の方法について詳しくは、国税庁の公式ページにある「始めて確定申告される方へ」をご覧ください。

年代やライフステージに合わせて運用商品を見直す

idecoに加入するときは、運用時の年代やライフステージに合わせて運用商品を見直しましょう。

idecoは、受給年齢の60歳になるまで長期に渡って運用していくものです。運用期間内では、年齢はもちろん、ライフステージや社会情勢も変わり、そのときの運用商品次第でお金を増やせるかが決まります。

【年代別運用方法の例】

| 年代 | 運用方法の例 |

|---|---|

| 20代 | 投資信託の運用商品を複数購入して、積極的に投資 |

| 30代 | バランス型投資信託を購入する |

| 40代 | ・元本確保商品をメインにし、バランス型投資信託も併用する ・リスクを抑える資産配分を自動で決めてくれる「ターゲットイヤー型投資信託」で運用する |

| 50代 | リスクの低い元本確保商品やバランス型投資信託(株式組入比率が低い商品)での運用をメインにする |

20代は年齢も若く、受給年齢の60歳まで40年ほどあるため、投資信託をメインに運用してリスクが生じても挽回できる可能性があります。複数の投資信託を購入して、積極的に投資すると良いでしょう。

30代は、結婚やマイホームの購入といったライフイベントが多くなる年代です。バランス型投資信託であれば、あらかじめ決められた資産配分で運用されるため、忙しくなる30代には有効な運用商品といえます。

40代は、60歳まで20年を切っています。リスクが少ない元本確保型をメインにして、リスクを分散できるバランス型投資信託も併用していくと良いでしょう。

50代は、idecoで拠出できる期間が少なくなります。損を出さないために、リスクの低い元本確保商品や株式組入比率が低いバランス型投資信託で運用するのが良いといえます。

上記はあくまで例なので、定期的に年金資産を見直して老後の生活プランに合った運用をしていくことをおすすめします。

配偶者もidecoに加入することを検討する

公務員がidecoで拠出できる掛金は1万2千円と少額のため、配偶者の方もidecoに加入すれば老後の生活資金にゆとりが生まれやすくなります。

配偶者の方が専業主婦(夫)である場合、2万3千円まで拠出可能です。

配偶者の方が会社員である場合、勤務先で加入している年金制度によって異なりますが、最高で2万3千円、最低でも1万2千円まで掛金を拠出できます。公務員でも、1万2千円の掛金が増えることになるので、2人併せて2万4千円拠出できるようになります。

配偶者の方が専業主婦(夫)である場合は、掛金の全額所得控除による節税メリットがないことは注意しなければなりませんが、その他の職業の方であれば節税効果も上がって手元にお金が残りやすく、老後の生活資金に対する安心感も生まれます。

少しでも多く老後の生活資金を貯めておきたい場合は、夫婦でidecoに加入することも検討してみると良いでしょう。

「主婦がidecoに加入すべき理由」ということについて詳しく知りたい方は、ぜひこちらの記事をご覧ください。

まとめ

会社員の年金を充実させるための個人型確定拠出年金・idecoですが、公務員の方でも加入するメリットはあります。

- 転職しても年金資産を移行できる

- 将来に向けて着実に貯蓄ができる

- 年に1回、掛金の額を変更できる

- 年に1回、運用商品の見直しと変更を行える

公務員の方にとってidecoの最大のメリットは、節税効果です。掛金が全額所得控除の対象となるため、毎月の掛金の上限が1万2千円と少額でも手元にお金が残りやすくなります。

ただ、idecoには次のようなデメリットもあるため、加入するかどうかは慎重に考える必要があります。

- 公務員は掛金の上限が低い

- 60歳になるまで引き出せない

- 投資信託の場合は元本割れするリスクがある

- 毎月管理手数料が発生する

idecoでの貯蓄に向いているのは、このような公務員の方です。

- 年金や退職金だけでは老後の生活資金に不安がある

- 民間企業へ転職しても積み立てた年金資産を無駄にしたくない

- 毎月貯蓄をするのが苦手

- 無理のない範囲で老後の資金を貯めたい

毎月の掛金の上限が、他の職業の方と比べると少ない公務員の方がidecoで上手にお金を貯めていくには、複数の運用商品に投資してリスクを分散させる「バランス型投資信託」を利用するのがおすすめです。

節税効果を得て、さらにお金を増やしたい場合は、次のことを踏まえてidecoを運用していきましょう。

- 控除を受けるには年末調整で申告する

- 年代やライフステージに合わせて運用商品を見直す

- 配偶者もidecoに加入することを検討する

idecoを活用することを検討して、老後の生活資金を上手に貯めていきましょう!

idecoが良いのはわかったけど、「idecoの証券口座は楽天とSBIのどっちがおすすめ?」ということについて詳しく知りたい方は、ぜひこちらの記事をご覧ください。

コメントを残す